マンション売却と賃貸どっちにすべき?メリット・デメリットを比較

急な転勤や海外赴任で、購入したマンションから引越しをしなければならなくなった場合、マンションを売却するか、それとも賃貸にするか悩むかもしれません。

近年、サラリーマンの間で不動産投資が流行していることもあり、賃貸を選ばれる方もいらっしゃいますが、賃貸にもさまざまなリスクが存在します。売却が良いか、賃貸が良いかを慎重に判断する必要があります。

そこで、今回の記事ではマンションを売却・賃貸する目的やそれぞれのメリット、デメリット、どちらを選ぶべきかのポイントについてお伝えしていきます。

目次

- 転勤や住み替えで世の中の人はマンションをどうしているのか

- マンション売却する目的と方法

- マンション売却で発生する費用・手数料

- マンション売却の流れ

- マンションを賃貸する目的と方法

- マンションを賃貸するときに発生する費用

- マンションを賃貸する流れ

- マンションを賃貸する6つのメリット

- マンションを賃貸する9つのデメリット

- マンションを売却する4つのメリット

- マンションを売却する5つのデメリット

- マンションの売却が向いているケース

- マンションの賃貸が向いているケース

- 実例から検討するマンション売却とマンション賃貸の選択例

- 住宅ローンが残っているマンション売却時の注意点

- マンションの「売却」と「賃貸」を同時に行う時の注意点

- マンションの賃貸と売却で迷った際に考えたいポイント

- 売却ならスター・マイカの買取がおすすめ

- メリット・デメリットを比較検討して決めよう

転勤や住み替えで世の中の人はマンションをどうしているのか

転勤や住み替えで世の中の人は、マンションをどうしているのかについて解説します。

- 住み替え

- 住み替えとは、住居を変えることです。

転勤の場合

東急住宅リース株式会社が発表した「ビジネスパーソンの転勤事情に関する調査2020」によると、転勤の場合は売却よりも賃貸に出す人の方が多いです。

また、空き家のまま保有するという人も売却よりも多くなっています。

住み替えの場合

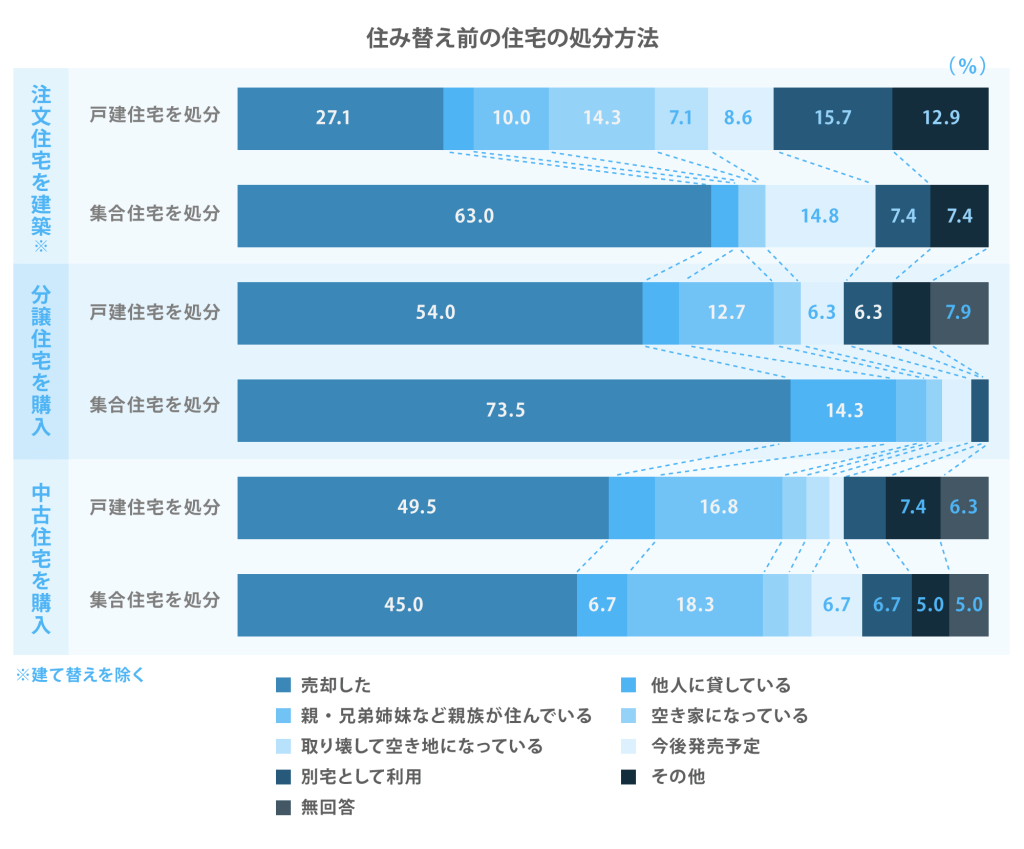

国土交通省が発表した「令和2年度住宅市場動向調査報告書」によると、住み替えの場合は売却の方が多くなっています。

特にマンションは売却を選択する人が戸建てに比べて多い傾向があります。

ここまで転勤や住み替えで世の中の人はマンションをどうしているのかについて見てきましたが、次にマンションを売却する目的と方法についてお伝えします。

マンション売却する目的と方法

マンションを売却する一般的な目的としては、子供が生まれて現在の住まいが手狭になってしまったり、逆に子どもが実家から出ていって部屋がいらなくなったりするなど、家族構成やライフスタイルの変化が挙げられます。

他に、前の章でお伝えした転勤などの仕事の都合で住み替えをしなければならなくなったというケースもあるでしょう。

また、マンションを購入して投資運用している場合、投資の出口戦略として売却するケースが考えられます。

この場合、基本的には保有期間中に得られる賃貸収入を目的としてマンションを購入しますが、十分な利益を得たと判断した場合や、今後十分な賃貸収入を得られないと判断した時に売却します。

その他、何らかの理由でまとまった現金が必要だったり、相続したマンションで実際には使っておらず管理が手間だったりなど、いろいろな理由が考えられます。

マンションを売却する目的の次は、実際にマンションを売却する際の方法についてご紹介します。

マンションを売却する方法として以下の方法があります。

マンション売却の方法

- 一般媒介契約

- 専任媒介契約

- 専属専任媒介契約

- 買取

1.一般媒介契約

一般媒介契約は、3つある媒介契約の中で唯一、同時に複数の不動産会社に仲介を依頼できる契約方法です。

ただし、不動産売却の仲介手数料は、売買契約が成立した時のみ支払う成功報酬のため、不動産会社としては一般媒介契約の物件はチラシ等の広告を積極的に行わない可能性があります。

2.専任媒介契約

専任媒介契約は一般媒介契約とは異なり、同時に1つの不動産会社にしか仲介を依頼できない契約方法です。

専任媒介契約を結ぶと、2週間に1回の進捗報告や、契約後7日以内の不動産情報システムREINS(レインズ)への登録などが仲介会社に義務付けられるため、よりきめ細やかな対応を期待できます。

不動産会社としては、仲介手数料を他の会社に取られる心配がないため、一生懸命売却活動に取り組んでもらいやすくなります。

3.専属専任媒介契約

専属専任媒介契約は、基本的な内容は専任媒介契約と同じで、さらに自己発見取引、つまり仲介を依頼した本人が自分で買主を見つけてくることも禁止されます。

さらに、進捗報告が1週間に1回以上、REINSへの登録が契約後5日以内など、より細かな対応を望むことができます。

ここまで紹介した3つの媒介契約の違いは以下の通りです。

| 項目 | 一般媒介契約 | 専任媒介契約 | 専属専任媒介契約 |

|---|---|---|---|

| 他業者への 依頼 | 重ねて依頼ができる | 重ねての依頼ができない | 重ねての依頼ができない |

| 自己発見取引 | 認められる | 認められる | 認められない |

| 不動産会社からの 報告義務 | 特になし | 2週間に1回以上の報告・文書または電子メールのいずれかで報告 | 1週間に1回以上の報告・文書または電子メールのいずれかで報告 |

| レインズへの 登録 | 特になし | 契約締結日の翌日から7日以内に登録 | 契約締結日の翌日から5日以内に登録 |

| 有効期間 | 法的な規定なし | 3ヶ月 | 3ヶ月 |

4.買取

媒介契約とは違う売却方法として、不動産会社に直接買い取ってもらう方法があります。

不動産会社と媒介契約を結ぶ方法だと、すぐ買主が見つかることもありますが、場合によっては数ヶ月見つからない事もあります。

一方、買取では不動産会社との交渉で条件がまとまれば、すぐにまとまった資金を手に入れることができます。

何らかの理由ですぐにまとまった資金が必要なケースなどでは活用したい方法です。

ただし、一般的に買取による方法では、仲介による売却より買取価格が安くなってしまいます。

マンション買取の注意点については、こちらの記事をご確認ください。

また、以下の記事ではマンション買取の流れについて詳しく解説しています。

次にマンション売却で発生する費用・手数料について見ていきましょう。

マンション売却で発生する費用・手数料

マンション売却で発生する費用・手数料について解説します。

売却時

売却時にかかる費用には以下のようなものがあります。

| 費用項目 | 手数料の相場 |

|---|---|

| 仲介手数料 | 400万円超なら「売買金額の3%+6万円」 200万円超400万円以下なら「売買金額の4%+2万円」 200万円以下なら「売買金額の5%」 |

| 司法書士費用 | 抵当権抹消登記:1.5万円前後 |

| 繰上返済手数料 | 都市銀行なら1~3万円程度 |

| 引っ越し代 | 3人家族で500km未満の引っ越しであれば15万円、2月~4月の繁忙期は20万円程度 |

マンション売却にかかる費用や手数料の詳細については、以下の記事で詳しく解説しています。

売却後

マンション売却後には、譲渡所得と呼ばれる売却益が生じると税金が生じます。

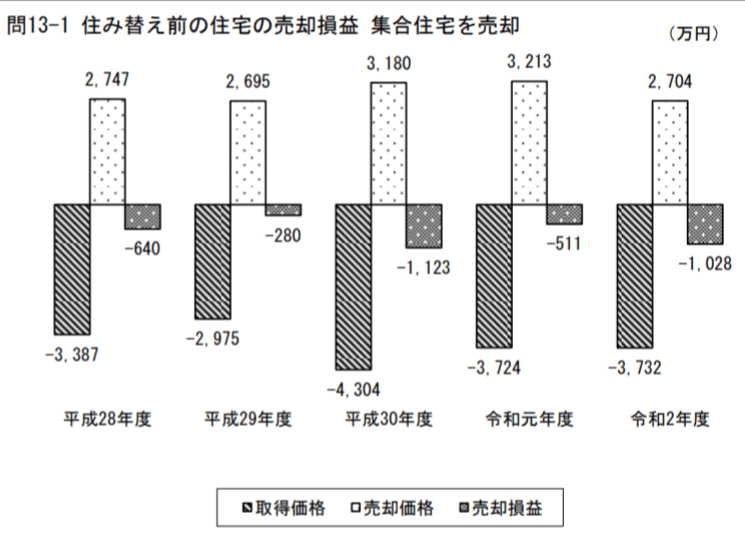

住宅は購入時よりも価格が下がることが通常であるため、多くのマンションでは売却益は発生せず、税金は生じません。

国土交通省による調査した「令和2年度住宅市場動向調査報告書」によると、マンション(集合住宅)の売却の平均では、売却価格は取得価格を下回っており、売却損を出していることがわかります。

売却益(譲渡所得)が出た場合、税金は譲渡所得に税率を乗じて計算されます。

税金 = 譲渡所得 × 税

税率は、売却する年の1月1日時点において所有期間が5年超のときは長期譲渡所得、1月1日時点において所有期間が5年以下のときは短期譲渡所得と分けられます。

長期譲渡所得と短期譲渡所得の税率は以下の通りです。

| 所得の種類 | 所有期間 | 所得税率 | 住民税率 |

|---|---|---|---|

| 短期譲渡所得 | 5年以下 | 30% | 9% |

| 長期譲渡所得 | 5年超 | 15% | 5% |

復興特別所得税の税率は、所得税に対して2.1%を乗じます。

マンション売却で発生する費用や手数料の詳細については、以下の記事で詳しく解説しています。

ここまでマンション売却で発生する費用・手数料について見てきましたが、次にマンション売却の流れについてお伝えします。

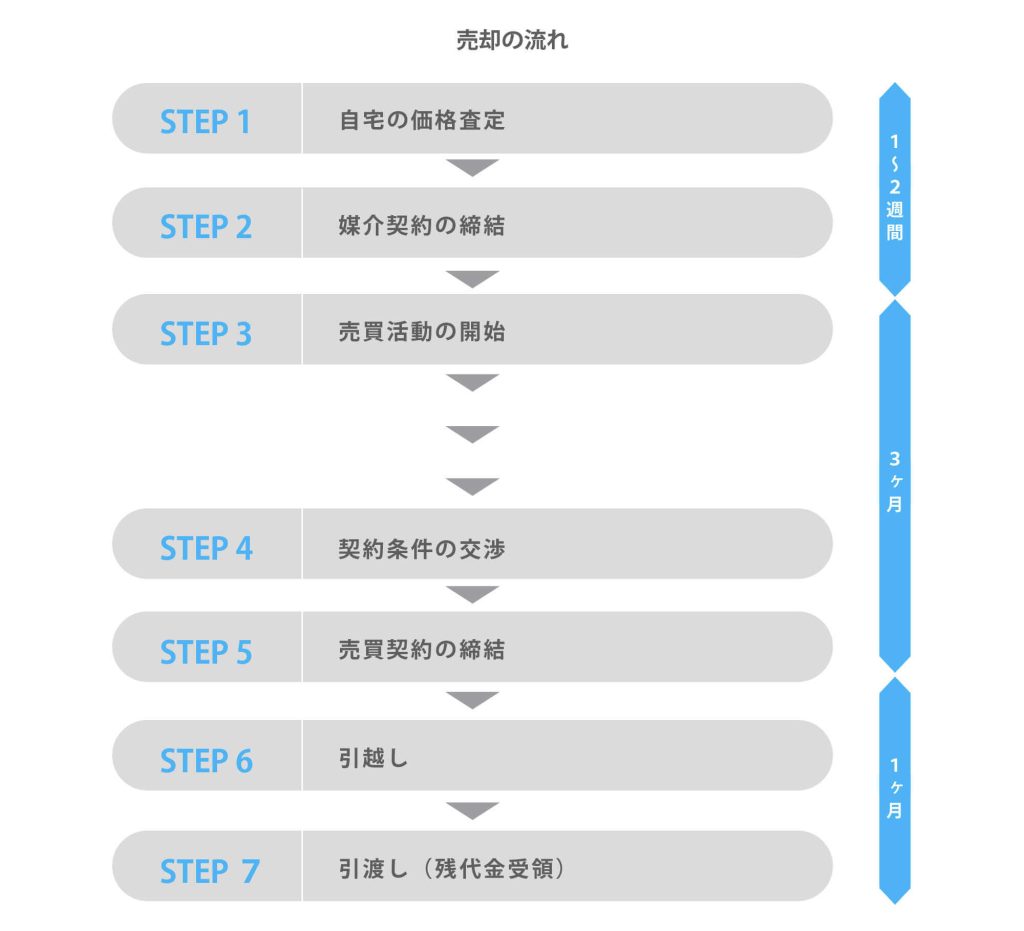

マンション売却の流れ

マンション売却の流れは以下の通りです。

マンションの価格査定から売却活動の開始までは、最短で1~2週間程度となります。

売却活動の開始から売買契約締結までの販売期間は3ヶ月程度が標準です。

売買契約から引渡までは1ヶ月程度空けるのが通常であり、その間に売主は引っ越しを行い、買主は住宅ローンの本審査を通します。

マンション売却の流れ、マンション売却期間の詳細については、以下の記事で詳しく解説しています。

ここまでマンション売却の流れについて見てきましたが、次にマンションを賃貸する目的と方法についてお伝えします。

マンションを賃貸する目的と方法

一般的に、マンションを賃貸する目的としては転勤や長期出張などで一時的にそのマンションを使わなくなるケースと、投資運用して収入を増やしたいと考えているケースがあるでしょう。

転勤や長期出張が決まった場合、賃貸に出しておけば将来帰ってきた時に再度住むことができます。

マンションを賃貸する方法については、主に以下の3つがあります。

マンションを賃貸する方法

- 普通借家契約

- 定期借家契約(「リロケーション」サービス)

- サブリース(マスターリース)契約

1.普通借家契約

普通借家契約はごく一般的な賃貸契約を思い浮かべると良いでしょう。

借主が引き続き住むことを希望している場合には、貸主に正当な事由がなければ、貸主から契約期間終了時の更新に際し拒絶することができません。

そのため、将来、帰ってくる可能性がある時は十分に注意しなければなりません。

2.定期借家契約(「リロケーション」サービス)

定期借家契約は契約の更新のない契約で、契約期間も自由に設定できます。

そのため、「1年後に帰ってくる予定」など帰ってくる日が決まっている場合には使いやすい契約です。

定期借家契約を活用したサービスとして、「リロケーション」サービスがあります。

「リロケーション」サービスは転勤や海外赴任などでマンションを留守にする際に、その間他人にマンションを貸し出すサービスです。

「リロケーション」サービスは貸出期間を自由に設定できますが、あまりに短いと借り手が見つかりづらいため、半年よりも長い期間を設定することが多いです。

ただし、「リロケーション」サービスは普通に賃貸に出す場合と比べて賃料が低くなる傾向にあることに注意が必要です。

3.サブリース(マスターリース)契約

サブリース契約はサブリース会社にマンションを賃貸することで一定額の賃料保証を受けられる契約です。

一般的には、入居者が退去して新しい入居者が決まるまでの空室期間中は賃料収入が発生しません。

一方、サブリース契約を結んでおけば、空室時も収入を得られるので、新たな入居者が決まるか心配する必要がありません。

ただし、サブリース契約では、入居者が支払う賃料よりも低い金額が設定されます。

サブリースについては、以下の記事で詳しく解説しています。

利回りを計算してみる

マンションを賃貸する場合、利回りを計算してみることも重要です。

表面利回り

- 表面利回りとは、年間家賃収入をマンション価格で割って求める利回りのことです。

表面利回り = 年間賃料収入 ÷ マンション価格

実質利回り

- 実質利回りとは、家賃から支出を控除した利益をマンション価格で割って求める利回りのことです。

実質利回り = (年間賃料収入 ― 年間支出) ÷ マンション価格

利回りの計算で用いる年間支出は以下のものがあります。

年間支出

- 固定資産税および都市計画税

- 損害保険料

- 管理委託料

- 軽微な修繕費

- 入居者募集費用

- 管理費及び修繕積立金

マンションを投資物件としてみた場合、実質利回りは3~5%程度あれば合格ラインといえます。

表面利回りと実質利回りについては、以下の記事で詳しく解説しています。

また、マンション経営については以下の記事で詳しく解説しています。

ここまでマンションを賃貸する目的と方法について見てきましたが、次にマンションを賃貸するときに発生する費用について見ていきましょう。

マンションを賃貸するときに発生する費用

マンションを賃貸するときに発生する費用は、賃貸前・賃貸中・賃貸後それぞれ異なりますので詳細をお伝えします。

賃貸前

マンションの室内が古く、リフォームする必要があれば、賃貸前にリフォーム費用が生じます。

リフォーム費用の目安は下表のようになります。

| リフォーム・修繕箇所 | 費用相場 |

|---|---|

| ユニットバス交換 | 80万円~120万円 |

| キッチン | 50万円~100万円 |

| トイレ | 20万円~40万円 |

| 外壁塗装 | 100万円~150万円 |

| 屋根塗装 | 50万円~80万円 |

| 軒先・軒裏塗装 | 30万円~50万円 |

| 桶・床下メンテナンス | 30万円~50万円 |

| シロアリ駆除 | 20万円~40万円 |

| クロス張替え | 20万円~40万円 |

| サッシまわりコーキング | 30万円~50万円 |

賃貸中

賃貸中のマンションの費用は主に以下のものが発生します。

| 費目 | 費用相場 |

|---|---|

| 固定資産税および都市計画税 | 物件によるが、年間15~25万円程度 |

| 損害保険料 | 年間5千円程度 |

| 管理委託料 | 家賃の5%程度 |

| 軽微な修繕費 | クロスの張り替え程度なら8~10万円程度 |

| 入居者募集費用 | 家賃 1ヶ月分 |

| 管理費及び修繕積立金 | 物件による、2~4万円/程度 |

賃貸後

賃貸することで不動産所得が発生すれば所得税が生じます。

不動産所得は以下の式で求められる利益のことです。

不動産所得 = 年間賃料収入 - 必要経費

不動産所得に対する税金は、他の給与所得等と合算した所得に対して税率が乗じられて求められます。

所得税は、所得が大きくなるほど税率が上がる累進課税が適用されます。

合算した所得に適用される税率は以下の通りです。

| 課税される所得金額(課税標準) | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超330万円以下 | 10% | 97,500円 |

| 330万円超695万円以下 | 20% | 427,500円 |

| 695万円超900万円以下 | 23% | 636,000円 |

| 900万円超1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

ここまでマンションを賃貸するときに発生する費用について見てきましたが、次にマンションを賃貸する流れについてお伝えします。

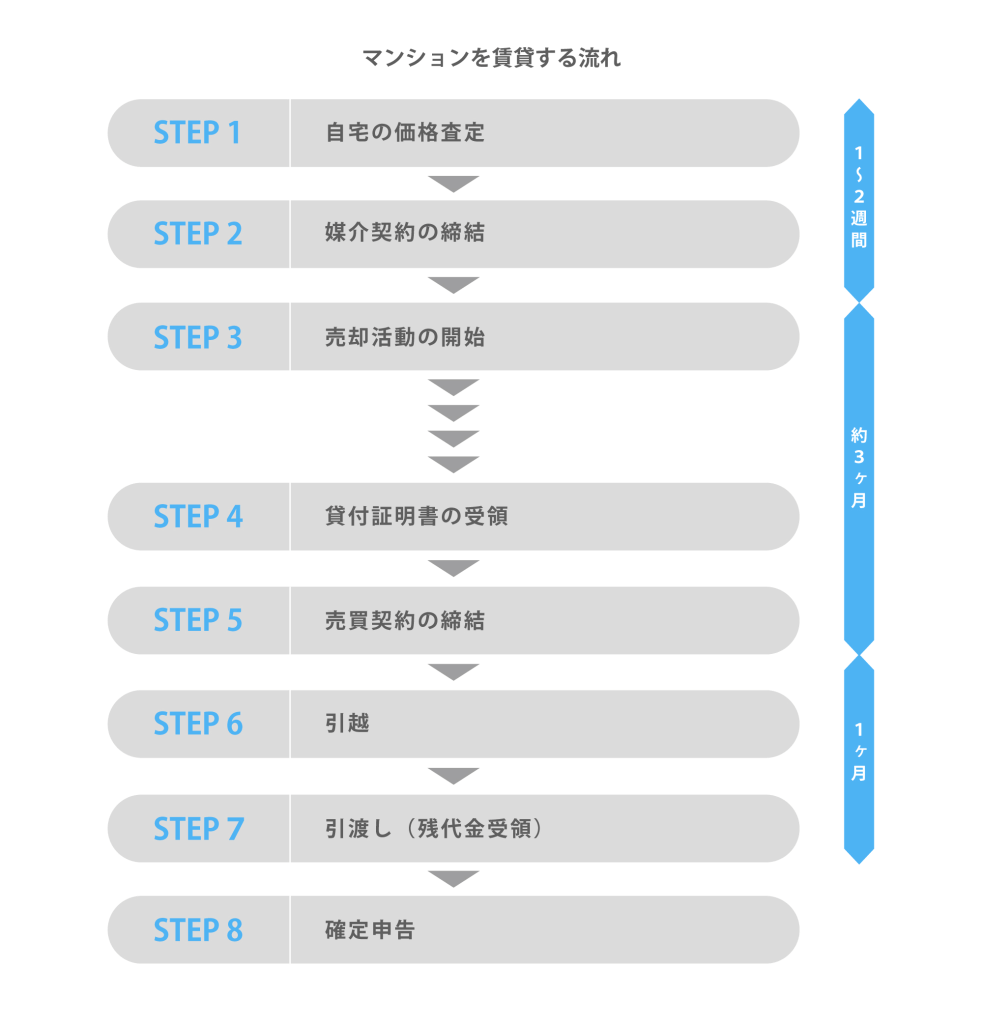

マンションを賃貸する流れ

マンションを賃貸する場合、最初に管理会社(基本は不動産会社)に対して賃料査定を申し込みます。

査定後に、依頼する管理会社が決まったら、管理契約を締結します。

その後、賃貸募集を開始し、入居希望者が現れたら管理会社が入居審査を行います。

問題のない入居者であれば賃貸借契約を締結し、引き渡しをすれば賃貸の開始です。

ここまでマンションを賃貸する流れについて見てきましたが、次にマンションを賃貸するメリット・デメリット、マンションを売却するメリット・デメリットなどについて見ていきましょう。

マンションを賃貸する6つのメリット

マンションと売却、賃貸する目的や方法について確認してきましたが、それぞれどのようなメリット・デメリットがあるのでしょうか?

ここでは、マンションを賃貸するメリット・デメリット、マンションを売却するメリット・デメリットをご説明します。

マンションを賃貸するメリットとしては以下のようなものがあります。

マンションを賃貸するメリット

- 賃料収入が得られる

- 節税効果を得られる

- 分譲賃貸は賃貸マンションより人気があり、賃料が高い傾向にある

- 転勤など一時的な転居の場合でも、収入を得られる

- 将来的に売却することもできる

- 将来、マンションに戻って住むことができる

1.賃料収入が得られる

マンションを賃貸するメリットはやはり賃料収入が得られることでしょう。

住宅ローンを返済中であっても、賃貸収入から住宅ローンを返済することも可能で、将来売却する資産としての効果も期待できます。

ただし、住宅ローンは基本的に、「居住する人」のためのローンであるため、返済の途中で他人へ賃貸することは基本的に認められていないことが殆どです。

条件によっては、そのまま住宅ローンを利用できるケースもあるため、まずは金融機関の担当者に確認するようにしましょう。

継続利用が不可能な場合は、賃貸に対応するローンへの借り換えが必要ですが、一般的に住宅ローンより金利が高くなってしまいます。

2.節税効果がある

所有しているマンションを賃貸に出すことで節税効果を得ることができます。

例えば、賃料収入は不動産所得として計算し、出た利益に対して確定申告をして税金を支払う必要がありますが、ローンの金利や固定資産税は経費として計上することができます。

また、あまり良いことではありませんが不動産所得が赤字であれば、給与所得と合算して所得税を還付することができます。

なお、不動産所得の経費として減価償却費や青色申告特別控除を利用することもできますが、これらは実際に現金の支出を伴わない経費のため、上手に活用することで節税効果を高められます。

マンションの賃貸で経費計上できる費用の範囲については、以下の記事で詳しく解説しています。

3.分譲賃貸は賃貸マンションより人気があり、賃料が高い傾向にある

分譲マンションを賃貸に出すことをアパート等と比較して分譲賃貸と呼びますが、分譲賃貸は一般的な賃貸マンションと比べて高い家賃で貸し出せます。

賃貸マンションは、一般的に利回りを高くするためできるだけ安く作られる傾向にあります。

一方で、分譲マンションは永く住むことを前提としており、性能面やセキュリティ面に力を入れているからです。

ただし、分譲賃貸では、貸主が管理費用や修繕積立金を負担しなければならない点や、管理組合に参加しなければならない点などには注意が必要です。

4.転勤など一時的な転居の場合でも、収入を得られる

転勤など一時的な転居の場合でも、収入を得ることができます。

空き家にしておくと維持費だけがかかってしまうため、貸すことでマイナスをプラスにすることができます。

5.将来的に売却することもできる

貸しておけば、将来的に収益物件として売却することもできます。

今はとりあえず家賃収入を得ておき、現金が必要となったタイミングで売るといった選択も可能です。

6.将来、マンションに戻って住むことができる

将来、マンションに戻って住むことができる点もメリットです。

自分だけではなく子どもが将来住む可能性もあるため、家賃収入を得ながら子どもが社会人になるまで物件を残しておくこともできます。

マンションを賃貸する9つのデメリット

一方、マンションを賃貸するデメリットとしては以下のようなものがあります。

マンションを賃貸するデメリット

- 初期投資の費用がかかる

- 空室リスクなどさまざまなリスクを負う必要がある

- 一度賃貸に出すと退去させるのは困難

- 転居先で住宅ローンの審査が厳しくなる

- 管理の手間がかかる

- 賃貸収入を得た場合は確定申告が必要になる

- 固定資産税の負担がある

- 入居者とのトラブルが負担になる

- 賃貸人の都合で解約は難しい

1.初期投資の費用がかかる

マンションを賃貸に出す際に、壁紙の一部の張り替えやハウスクリーニングなどすることが多く、初期投資の費用がかかります。

また、数年単位で賃貸に出す場合、退去時に再度壁紙の張り替えやハウスクリーニングをする必要があるのに加え、エアコンの取り換えなどの交換費用などが発生する場合があります。

2.空室リスクなどさまざまなリスクを負う必要がある

マンションの賃貸を投資と考えると、空室リスクや事故リスクなどいくつものリスクを負う必要があります。

空室状態だと賃料収入が得られないため、ローンの残債がある場合にはそれまでの蓄えから支払わなければなりません。

また、入居者が自殺してしまったり、火事など事故を起こしてしまったりすると事故物件となり、次に賃貸に出すのが難しくなってしまう可能性もあります。

3.一度賃貸に出すと、貸主の都合で入居者を退去させるのは困難

賃貸契約は、基本的に借主に都合の良い内容となっているため、一度賃貸に出すと退去させるのが難しいという点はよく留意しておく必要があります。

将来的に、マンションに戻る可能性が高いのであれば、賃料は安くなってしまいますが定期借家契約(「リロケーション」サービス)を活用すると良いでしょう。

また、賃貸に出したまま売却する場合、オーナーチェンジと呼ぶこともありますが、投資用の物件として見られることになります。

一般的に、投資用の物件を買い求める人は収益物件として利回りを重視し、居住用のマンションより売却金額が下がってしまう傾向にあります。

オーナーチェンジについては、以下の記事で詳しく解説しています。

4.転居先で住宅ローンの審査が厳しくなる

住宅ローンの残債が残ったまま賃貸に出すと、転居先で新しい住宅を購入する際、住宅ローンの二重払いとなりローンの審査も厳しくなります。

仮に審査の承認を得られたとしても返済の負担が大きくなってしまうでしょう。

5.管理の手間がかかる

マンションを賃貸に出すと管理の手間がかかってしまいます。

マンションの管理を不動産会社に依頼すると管理委託料を支払う必要があり、得られる収入が減ってしまいます。

自分で管理することもできますが、入居者対応やトラブル対応(賃料の滞納や敷金返還)などに対応する必要があります。

また、自分で管理するにせよ、不動産会社に管理を依頼するにせよ水漏れや設備故障の際にはどう対応するのか判断し、必要であれば修理費用を支出する必要があります。

6.賃貸収入を得た場合は確定申告が必要になる

賃貸収入を得た場合には、翌年の2月16日~3月15日までの間に確定申告する必要があります。

利益に応じた税金を支払わなければならないのに加えて、申告のための書類を用意したり、保管したりしなければならず、手間が掛かります。

7.固定資産税の負担がある

固定資産税の負担がある点がデメリットです。

その他、保険料や管理委託料、修繕費、管理費及び修繕積立金等の維持費用もかかります。

固定資産税については、以下の記事で詳しく解説しています。

8.入居者とのトラブルが負担になる

入居者とのトラブルが負担になることもあります。

入居者トラブルとしては、夜中に騒ぐ、油料理で排水管を詰まらせる、無断でペットを飼う、汚部屋にする等があります。

9.賃貸人の都合で解約は難しい

普通借家契約と呼ばれる賃貸の更新ができる契約で貸した場合、借主の権利が強く守られるため、賃貸人の都合で解約は難しくなります。

普通借家契約で借主を退去させたい場合には、貸主が借主に立ち退き料を支払うことが必要です。

ここまでマンションを賃貸するメリット・デメリットについて見てきましたが、次にマンションを売却するメリット・デメリットについてお伝えします。

マンションを売却する4つのメリット

マンションを売却するメリットには以下のようなものがあります。

マンションを売却するメリット

- まとまった現金が手に入る

- ランニングコストが掛からない

- 居住用不動産は税制優遇を受けられる

- 住宅ローンを完済できる

1.まとまった現金が手に入る

マンションを売却するメリットとしては、まとまった現金が手に入るという点が挙げられるでしょう。

購入時に住宅ローンを組んでいた場合は、売却資金で残債を完済するため、転居先で新しく住宅ローンを組んで住宅を購入することができます。

なお、購入時に住宅ローンの保証料を一括払いしている場合が多く、住宅ローンを組んでからあまり期間が経っていなければ、一括返済することで先に支払った銀行保証料の返戻金を受け取ることもできます。

2.ランニングコストが掛からない

マンションは保有しているだけで固定資産税や管理費、修繕積立金などを支払わなければなりません。

これは賃貸に出していようが出していまいが同様に必要なランニングコストです。

しかし、マンションを売却してしまえばこれらのランニングコストを負担する必要がなくなります。

ただし、マンションの売却時には印紙税や仲介手数料、利益が出た場合には所得税や住民税を支払わなければならない点に注意が必要です。

マンション売却の税金については、以下の記事で詳しく解説しています。

3.居住用不動産は税制優遇を受けられる

マンションを売却する際、減価償却や各種経費を差し引いても利益が出た場合、確定申告して所得税や住民税を支払う必要があります。

しかし、売却したマンションが居住用不動産であった場合には、3,000万円の特別控除や各種買換え特例を受けることができます。

4.住宅ローンを完済できる

マンション売却して、売却額が住宅ローン残債を上回れば、住宅ローンを完済できます。

- 住宅ローン残債

- 住宅ローン残債とは、ローン返済中のある時点において、まだ返済していない借入金の残額(元金)のことです。

そもそも転勤等のやむを得ない事情を除いては、住宅ローンがある状態で物件を他人に貸すと金銭消費貸借契約上の資金使途違反となります。

住宅ローンが残っており、転勤等以外の理由で物件を貸す場合には、賃貸という選択肢は原則としてできないことになります。

次にマンションを売却するデメリットについて見ていきましょう。

マンションを売却する5つのデメリット

次に、マンションを売却するデメリットには以下のようなものがあります。

マンションを売却するデメリット

- すぐに売却先が見つかるとは限らない

- 部屋の状態によってはリフォームが必要になることもある

- 仲介手数料や税金など一定の費用がかかる

- 売却タイミングで価格が変わる

- 譲渡益が出ると譲渡所得税がかかる

1.すぐに売却先が見つかるとは限らない

マンション売却のデメリットは、すぐに売却先が見つかるとは限らないという点です。

居住用不動産として売却を進めていた場合、売却活動中に賃貸に出すわけにもいきません。

売却先が見つからない間は管理費・修繕積立金や固定資産税などを支払い続ける必要があるため、負担は大きいです。

マンションを売却するまで3〜6ヶ月程はかかると考えておいたほうが良いでしょう。

買い手がなかなか見つからない場合には、売却価格が相場より高く設定されている可能性があるため、値下げを検討する必要があります。

なお、マンションの売却期間は立地や築年数から受ける影響が大きく、立地が良ければ1カ月も掛からず売却してしまうことが多い一方、築年数が古かったり、立地が郊外だったりすると3~6カ月経っても売れないこともあります。

売却期間があまり長く掛かってしまった場合や、事前にそのことが想定されるようであれば不動産会社に直接買い取ってもらう直接買取制度を利用するのも一つの方法です。

買取では、仲介による方法より価格が安くなる傾向にありますが、価格が折り合えばすぐに売却することができます。

2.部屋の状態によってはリフォームが必要になることもある

マンションを売却するにあたって、状態が悪ければリフォームする必要がある場合もあります。

使いにくい間取りである場合や、フローリングや壁に大きな傷やへこみがある場合には修復しないと売却に期間がかかる可能性が高いでしょう。

なお、多少のリフォームを行っても、売却価格にリフォーム価格分を上乗せできることはそう多くありません。

リフォームをするべきか、クリーニングだけで済ませられるのかどうかの判断は慎重に行う必要があります。

3.仲介手数料や税金など一定の費用がかかる

仲介手数料や売却時の税金など、一度に諸々の費用がかかってしまう点も、売却のデメリットと言えるでしょう。

4.売却タイミングで価格が変わる

売却タイミングで価格が変わる点がデメリットです。

築年数が古くなるほど価格が下がりますし、市況によっても価格は上下します。

マンション売却するのであれば「売りどき」を逃さずに売ることが望ましいです。

5.譲渡益が出ると譲渡所得税がかかる

譲渡益(プラスの譲渡所得のこと)が出ると、譲渡所得税がかかる点がデメリットです。

平均的に見るとマンション売却は譲渡損失が出ることが通常ですが、高く売れたときは税金が生じることもあります。

ここまでマンションを賃貸するメリット・デメリット、マンションを売却するメリット・デメリットなどについて見てきましたが、次にマンション売却が向いているケースについてお伝えします。

マンションの売却が向いているケース

マンションの売却が向いているケースは以下の通りです。

マンションの売却が向いているケース

- 住宅ローンが残っている物件

- 立地条件が悪い物件

- リフォームしないと貸せない物件

住宅ローンが残っている物件

住宅ローンが残っている物件は、転勤などの必要やむを得ない事情を除いて、銀行が貸すことを認めてくれません。

そのため、転勤などのやむを得ない事情を除き、住宅ローンが残っている物件は貸すことができず、売却する必要があります。

立地条件が悪い物件

駅から遠い等の条件が悪い物件は、賃貸には適していないといえます。

売ることはできても、貸すことはできない物件は多くあります。

賃貸は売却よりも求められる条件が高く、条件が悪い物件は賃貸経営に苦戦することから、売却することをおすすめします。

リフォームしないと貸せない物件

リフォームしないと貸せない物件は売却した方が良いです。

古い物件でも、売却ならリフォームしなくても売ることができます。一方で、賃貸ならリフォームしないと貸せないことが多いです。

古い物件や不具合が多い物件などは、貸すためにはリフォームが必要であり、費用対効果を考慮すれば売却してしまった方が良いでしょう。

次にマンションの賃貸が向いているケースについて見ていきましょう。

マンションの賃貸が向いているケース

マンションの賃貸が向いているケースは以下の通りです。

マンションの賃貸が向いているケース

- 住宅ローンが完済している物件

- 駅に近い物件

- リフォーム済みの物件

住宅ローンが完済している物件

住宅ローンが完済している物件は、銀行との契約が終了しているので、自由に貸すことができます。

転勤などのやむを得ない事情以外でマンションを賃貸するなら、住宅ローンを完済していることが基本的な条件です。

駅に近い物件

駅に近い物件は賃貸経営がしやすいため、賃貸に向いています。

賃貸は築年数よりも立地が重要であり、古い物件であっても駅から近ければ貸すことができます。

リフォーム済みの物件

たまたまリフォーム済みの物件であれば、貸すという選択肢もあります。

もちろん、リフォーム済みの物件は高く売れますが、貸したいという希望があればそのまま貸してしまうのも選択の一つです。

ここまでマンション売却が向いているケース、マンションの賃貸が向いているケースについて見てきましたが、次にマンション売却とマンション賃貸の選択例についてお伝えします。

実例から検討するマンション売却とマンション賃貸の選択例

マンションを売却すべき例としては、住宅ローンが残っている物件で転勤など以外の理由で物件が不要となるケースです。

住宅ローンが残っている状態で貸し出すと、投資用物件を購入しているのと同じであり、資金使途違反となります。

場合によっては、住宅ローンよりも金利の高い不動産投資ローンへの借り換えを求められることもあります。

それに対して、マンションを賃貸すべき例としては、転勤などの理由で物件が不要となるケースです。

転勤等のやむを得ない事情であれば、銀行も賃貸することを基本的に認めてくれますので堂々と貸すことができます。

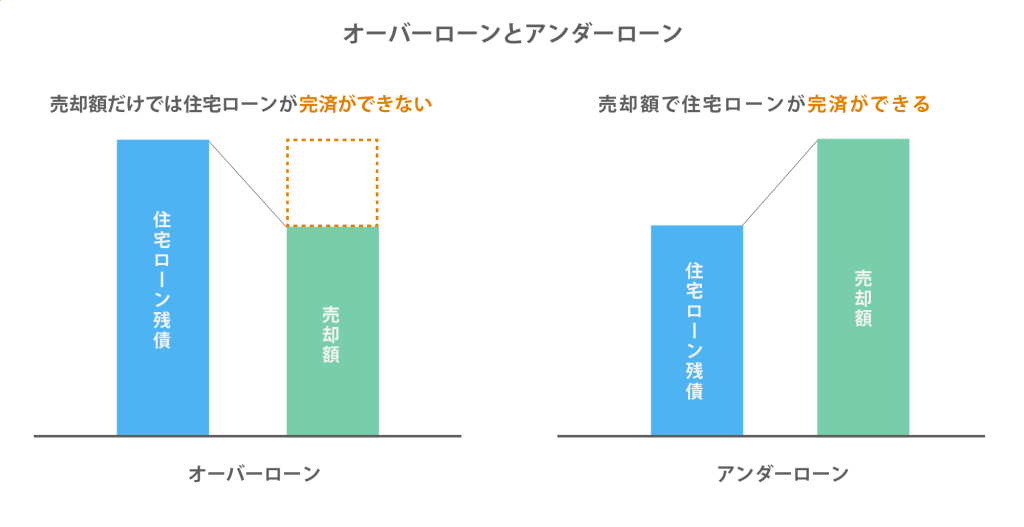

住宅ローンが残っているマンション売却時の注意点

住宅ローンが残っているマンションの売却では、アンダーローンであるかどうかを見極めてから売却することが注意点です。

- アンダーローン

- アンダーローンとは、住宅ローン残債が売却価格を下回っている状態のことです。

売却前に住宅ローン残債を確認し、査定額と見比べて、十分に完済できそうであれば売却可能と判断することが基本です。

マンションの「売却」と「賃貸」を同時に行う時の注意点

マンションの「売却」と「賃貸」を同時に行う時の注意点としては、優先順位を決めておくという点です。

買主と借主なら、一般的には借主の方が早く決まります。

そのため、「いつまでに、いくら以上で借りる借主が見つからなかったら売却する」と決めておくと整理がしやすくなります。

賃料の条件と、借主を見つける期限を決めておき、叶わなければ売却一本に絞るという方針を決めておくとスムーズです。

マンションの賃貸と売却で迷った際に考えたいポイント

当面使う予定のなくなったマンションを賃貸に出すか、売却に出すか悩まれた際は以下のようなポイントを考慮してどちらにするか判断すると良いでしょう。

マンションの賃貸と売却で迷った際に考えたいポイント

- 人生プランを確認する

- 賃貸と売却、両方のメリット・デメリットを比較する

- 専門家に相談する

1.人生プランを確認する

まずは、人生のプランからどちらにするべきか選ぶと良いでしょう。

一時的に退去するだけであれば、マンションを売却してしまうと、将来帰ってきた時にまた住まいを探さないといけなくなってしまいます。

将来返ってくる可能性が高いのであれば、賃貸を選ぶと良いでしょう。

その際は、普通借家契約では借り手が強いため、入居者によっては退去してくれない可能性があります。

多少賃料収入が減っても定期借家契約を結んでおくと、将来帰ってきた時に便利です。

将来帰ってくる見込みがない場合には、賃貸と売却どちらも活用できます。

売却してしまえば、ローンも完済できますし、管理の手間やランニングコストなどを考えないで済み、転居先で新しい住宅を買い求めることができます。

一方、賃貸でローン以上の賃料を得ることができれば副収入を得られ、生活にゆとりをもたらすことができるでしょう。

不動産所得の節税効果も見逃せません。

2.賃貸と売却、両方のメリット・デメリットを比較する

賃貸と売却どちらにするべきか迷った時は、それぞれのメリット・デメリットを比較して検討すると良いでしょう。

特に賃貸に出す場合は管理の問題や節税効果など、不動産投資に関する幅広い知識が必要になります。

売却してしまえば楽ですが、最初の数年は賃貸に出して、その後、売却するといった方法を選択することで、利益を最大化できるかもしれません。

明確なプランや知識を得た上で、判断するのが一番です。

3.専門家に相談する

とはいえ、急な転勤などで知識を得る時間がない場合もあるでしょう。

困った時は、不動産会社の専門家にどうすれば良いか相談してみることをおすすめします。

売却価格と賃料査定、直接買取など、幅広い選択肢を提示してくれる不動産会社を探しましょう。

売却ならスター・マイカの買取がおすすめ

マンションを売却するデメリットとして、すぐに売却できるとは限らないことをお伝えしましたが、買取であれば早期売却が可能です。

ここでは、取引実績豊富なスター・マイカの、買取サービスについてご紹介します。

スター・マイカの買取のポイント

- マンション専門に累計15,000件以上の豊富な買取実績があります。

- 実績に基づく独自のデータベースにより迅速・正確な査定が可能です。

- 築年数の古いマンションもリノベーションマンションの素材として高く評価します。

スター・マイカの買取であれば、転勤による住み替えのためのスケジュール調整が可能なうえ、築年数が古い、地方にある、設備が故障しているなど、一般的な仲介による売却では買い手がつきづらい物件であっても積極的に買取が可能です。

また、スター・マイカでは賃貸管理を行うグループ会社もありますので、買取査定価格と共に賃料相場についてもお気軽にご相談いただけます。

まずは、下記フォームよりお問い合わせください。

お電話での無料相談も受け付けております

0120-503-070(9:30~18:30)

メリット・デメリットを比較検討して決めよう

利用しなくなったマンションを売却するか、賃貸するかどちらが良いかについては、将来帰る可能性があるかどうかなど、条件によって異なります。

今回お伝えした、賃貸と売却それぞれの特徴とメリット・デメリットをよく理解し、自分の状況と照らし合わせて比較検討した上で選ぶようにしましょう。

URILABOの運営者

スター・マイカ株式会社

“作る”から“活かす”社会の実現をめざし、リノベーション中古マンションを販売する会社です。オーナーチェンジ物件の買い取りを得意とし、常時3,000戸以上保有しています。不動産のプロとして「納得のいく不動産売却」のための情報を発信しています。

スター・マイカ株式会社 宅地建物取引業者免許 国土交通大臣(03)第8237号

当社は、東証プライム上場のスター・マイカ・ホールディングス株式会社のグループ企業です

「マンション売却」の関連記事

-

マンションの相続税はいくら必要?評価額の計算方法や控除や特例制度

-

マンションの相続税がかからないケースはある?シュミレーションを元に解説

-

4LDKマンションが売れない理由と売却するためのポイント

-

岡山県岡山市で中古マンションの売却や買取をする前に確認すべき相場や価格推移

-

千葉県千葉市で中古マンション売却や買取をする前に確認すべき売買相場

-

沖縄県で中古マンション売却や買取をする前に確認すべき売買相場

-

葛飾区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

荒川区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

千代田区で中古マンションの売却や買取前に知っておくべき売買相場

-

台東区で中古マンション売却や買取をする前に見るべき売買相場

-

中野区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

北区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

目黒区で中古マンションの売却や買取をする前に確認すべき売買相場

-

墨田区で中古マンションの売却や買取をする前に確認すべき価格相場

-

江戸川区でマンション売却や買取を依頼する前に知っておくべき売買相場

-

豊島区でマンションの売却や買取をする前に知っておくべき売買相場や価格推移

-

文京区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

杉並区で中古マンションの売却や買取をする前に見るべき売買相場や価格推移

-

練馬区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

渋谷区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

中央区でマンション売却や買取をする前に見ておくべき売買相場や価格推移

-

足立区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

品川区でマンション売却や買取を依頼する前に知っておくべき売買相場

-

板橋区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

新宿区で中古マンションの売却や買取をする前に知っておくべき価格相場

-

港区で中古マンションやタワマンの売却や買取前に確認すべき売買相場や価格推移

-

東京都江東区で中古マンションの売却や買取をする前に知っておくべき売買相場や価格推移

-

東京都大田区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

老後のマンションの管理費や修繕積立金が払えない時の対処

-

1LDKのマンションが売れない理由と資産価値を落とさずに高く売却するコツ

-

所沢市でマンション売却や買取をする前に確認すべき不動産売買相場と売却時のコツ

-

越谷市でマンションの売却や買取をする前に確認すべき不動産売買相場と売却時のコツ

-

マンションの建て替えは実際ある?負担する費用や耐用年数について

-

築30年の中古マンションは売れない?資産価値や築20年との違いについて解説

-

築50年の中古マンションは売れない?資産価値と売却するためのコツと注意点

-

築40年のマンションは売れないって本当?資産価値や売却方法について解説

-

川口市でマンション売却や買取をする前に確認すべき不動産売買相場と売却時のコツ

-

埼玉県さいたま市でマンション売却や買取をする前に知るべき不動産売買相場と高く売るコツ

-

東京都世田谷区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

マンションの住み替えで失敗しないための注意点と対策

-

マンションの住み替えのメリット・デメリットや流れについて解説

-

マンション住み替えにかかる費用や手数料はいくら?各諸費用の詳細

-

マンションの住み替えタイミングやおすすめな時期はいつ?

-

マンションから戸建てに住み替えするメリットと具体的な流れ

-

知っておくべきマンション査定のポイントや無料で見積もりする方法

-

【マンション売却のコツ】マンションを早く・高く売る方法

-

マンション売却のタイミングはいつがベスト?売却時期の見極め方

-

マンション売却のシミュレーション方法|譲渡所得はいくら残る?

-

マンション売却時に住宅ローン残債が残っている場合にやるべきこと

-

マンション売却の仲介手数料はいくらが相場?無料になるケースや値引きのコツ

もっと見る