マンション売却のシミュレーション方法|譲渡所得はいくら残る?

これからマンションを売却する人の中には、実際に売却したら譲渡所得はいくら残るか気になっている方もいると思います。

マンション売却時の譲渡所得を知りたい方は、シミュレーションサイトを上手く使うことで、譲渡所得を計算することができます。

そこで今回の記事では「マンション売却のシミュレーション」を中心に、シュミレーションの流れ、シュミレーションに使えるサイトなどについて詳しく解説します。

売り時を逃さないためには「今」の査定価格を知ることが必要です

査定依頼フォームをご入力いただくだけで、最短2時間で簡易(机上)査定価格をご連絡いたします。

お電話での無料相談も受け付けております

0120-503-070(9:30~18:30)

目次

マンション売却のシミュレーションの流れ

マンション売却のシミュレーションの流れは以下の通りです。

マンション売却のシミュレーションの流れ

- 売却価格を算出する

- 仲介手数料を算出する

- 売却にかかる税金を算出する

- 譲渡所得が発生するか確認する

1.売却価格を算出する

マンション売却のシミュレーションを利用するには、最初に売却価格の算出を行います。

売却価格はマンション売却シミュレーターで調べることが可能です。

マンション売却シミュレーターは精度の低いものがほとんどですが、「HowMa(ハウマ)」は精度がかなり高いため、おすすめとなります。

HowMa(ハウマ)による査定結果は、実際の成約価格との差異が5%以内程度になることが多いので、売却価格の算出時の参考にできます。

メール登録が必要ですが、無料で査定できますので是非試してみてください。

2.仲介手数料を算出する

マンション売却では、仲介手数料が生じます。

仲介手数料は、不動産会社が受領できる上限額が定められています。

仲介手数料の上限額は下表の通りです。

| 取引額 | 仲介手数料(別途消費税) |

|---|---|

| 200万円以下 | 取引額の5% |

| 200万円超から400万円以下 | 取引額の4%+2万円 |

| 400万円超 | 取引額の3%+6万 |

- 仲介手数料には別途消費税が発生します。

マンション売却時の仲介手数料については、以下の記事で詳しく解説しています。

3.売却にかかる税金を算出する

マンション売却では、譲渡所得と呼ばれる売却益が生じると税金が生じます。

譲渡所得の計算式は以下の通りです。

譲渡所得の計算式

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

譲渡価額は売却価額です。

- 取得費

- 取得費とは、土地については購入額、建物については購入額から減価償却費を控除した価額のことです。

- 減価償却費

- 減価償却とは、建物の価値を減少させていく会計上の手続きのことです。

譲渡費用は、仲介手数料や印紙税などの売却に直接要した費用です。

税金は譲渡所得に税率を乗じて計算されます。

税金の計算式

税金 = 譲渡所得 × 税率

税率は、売却する年の1月1日時点において所有期間が5年超のときは長期譲渡所得、1月1日時点において所有期間が5年以下のときは短期譲渡所得に分類されます。

長期譲渡所得と短期譲渡所得の税率は以下の通りです。

| 所得の種類 | 所有期間 | 所得税率 | 住民税率 |

|---|---|---|---|

| 短期譲渡所得 | 5年以下 | 30% | 9% |

| 長期譲渡所得 | 5年超 | 15% | 5% |

復興特別所得税の税率は、所得税に対して2.1%を乗じます。

マンション売却で発生する費用の詳細については、以下の記事で詳しく解説しています。

4.譲渡所得が発生するか確認する

譲渡所得を計算するには、「取得費」と「譲渡費用」の2つを計算することがポイントです。

取得費は、土地については購入額、建物については購入額から減価償却費を控除した価額であるため、計算式で表すと以下のようになります。

取得費の計算式

取得費 = 土地購入価額 + (建物購入価額 - 減価償却費)

減価償却費の計算方法は以下の通りです。

減価償却費の計算式

減価償却費 = 建物購入価額 × 0.9 × 償却率 × 経過年数

償却率は、マンションの構造が「鉄筋コンクリート造」または「鉄骨鉄筋コンクリート造」である場合、「0.015」を用います。

- 経過年数

- 経過年数とは購入から売却までの「所有期間」のことです。

また、マンション売却で譲渡費用に含めることができるのは、一般的に以下のような項目となります。

譲渡費用に含めることができるもの

- 仲介手数料

- 売買契約書に貼付けした印紙税

印紙税は、売買契約書に記載する金額に応じて税額が決まっており、下表の通りです。

| 契約書に記載する売買金額 | 本則 | 軽減税率※ |

|---|---|---|

| 1万円未満 | 200円 | 非課税 |

| 1万円以上10万円以下 | 200円 | 200円 |

| 10万円超50万円以下 | 400円 | 200円 |

| 50万円超100万円以下 | 1,000円 | 500円 |

| 100万円超500万円以下 | 2,000円 | 1,000円 |

| 500万円超1,000万円以下 | 10,000円 | 5,000円 |

| 1,000万円超5,000万円以下 | 20,000円 | 10,000円 |

| 5,000万円超1億円以下 | 60,000円 | 30,000円 |

| 1億円超5億円以下 | 100,000円 | 60,000円 |

| 5億円超10億円以下 | 200,000円 | 160,000円 |

| 10億円超50億円以下 | 400,000円 | 320,000円 |

| 50億円超 | 600,000円 | 480,000円 |

| 金額の記載のないもの | 200円 | 200円 |

尚、「抵当権抹消登録免許税」「司法書士手数料」「家財処分費用」「引越費用」などは譲渡費用に含めることはできません。

マンション売却のシミュレーション例

マンション売却のシミュレーション例についてお伝えします。

シミュレーション①売却したマンションが新築で購入したとき

売却したマンションが新築で購入したときの計算方法をシミュレーションします。

条件

- 譲渡価額:6.500万円

- 譲渡費用:204万円(仲介手数料201万円、印紙税3万円)(購入額)

マンション購入価額:6,000万円

内訳 土地購入価額:4,000万円

建物購入価額:2,000万円

経過年数:20年

譲渡所得シミュレーション

最初に取得費を求めるために、減価償却費から計算します。

減価償却費 = 建物購入価額 × 0.9 × 償却率 × 経過年数

= 2,000万円 × 0.9 × 0.015 × 20年

= 540万円

取得費は以下の通りです。

取得費 = 土地購入価額 + (建物購入価額 - 減価償却費)

= 4,000万円 + (2,000万円 - 540万円)

= 4,000万円 + 1,460万円

= 5,460万円

譲渡所得は以下のように計算されます。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

= 6.500万円 - 5,460万円 - 204万円

= 836万円

所得税 = 譲渡所得 × 税率

= 836万円 × 15%

= 125.4万円

復興特別所得税 = 所得税 × 税率

= 125.4万円 × 2.1%

≒ 2.6万円

住民税 = 譲渡所得 × 税率

= 836万円 × 5%

= 41.8万円

税額 = 所得税 + 復興特別所得税 + 住民税

≒ 125.4万円 + 2.6万円 + 41.8万円

≒ 169.8万円

シミュレーション②売却したマンションが中古で購入したとき

売却したマンションが中古で購入したときの計算方法をシミュレーションします。

個人の売主から購入した中古マンション「土地と建物の内訳価格」が分からないことが一般的です。

そこで、中古マンションでは最初に購入時の土地と建物の内訳価格を求めることから始めます。

内訳価格は、国税庁の示す「建物の標準的な建築価額表」を利用して求めます。

建物の標準的な建築価額とは、建築当時の工事費の相場のことです。

条件

- 譲渡価額:3.500万円

- 譲渡費用:112万円(仲介手数料111万円、印紙税1万円)(購入額)

マンションの構造:鉄筋コンクリート造

マンション新築年:1986年

マンション購入年:2001年 経過年数15年の中古マンションとして購入

マンション売却年:2021年 購入から売却の経過年数は20年

マンションの床面積:70平米 登記簿謄本に記載された専有面積

マンションの購入価額:4,000万円 中古マンションとして購入した価額

譲渡所得シミュレーション

最初に建物の標準的な建築価額表により「新築時」の建物価格を求めます。

建物の標準的な建築価額表では、1986年の鉄筋コンクリート造の建築費単価を「149.5千円/平米」です。

新築当時の建物価格は以下のようになります。

新築当時の建物価格 = 標準建築費 × 床面積

= 149.5千円/平米 × 70平米

= 1,046.5万円

次に新築時の建物価格を購入時まで減価償却を行い、「購入時」の建物価格を求めます。

条件より、新築から購入当時までの経過年数は「15年」でした。

新築から購入当時までの減価償却費は以下の通りです。

減価償却費 = 新築建物価格 × 0.9 × 償却率 × 新築から購入までの経過年数

= 1,046.5万円 × 0.9 × 0.015 × 15年

≒ 211.9万円

よって、購入当時の建物価格は以下のようになります。

購入時の建物価格 = 新築建物価格 - 減価償却費

= 1,046.5万円 - 211.9万円

= 834.6万円

さらに、購入時の建物価格を売却時まで減価償却を行い、「売却時」の建物取得費を求めます。

条件より購入から売却までの経過年数は「20年」でした。

減価償却費は以下のようになります。

減価償却費 = 購入時の建物価格 × 0.9 × 償却率 × 購入から売却までの経過年数

= 834.6万円 × 0.9 × 0.015 × 20年

≒ 225.3万円

建物取得費は以下の通りです。

建物取得費 = 購入時の建物価格 - 減価償却費

= 834.6万円 - 225.3万円

= 609.3万円

最後に中古マンションの購入価額から購入時の建物価格を控除することで購入時の土地取得費を求めます。

土地取得費 = 中古マンションの購入価額 - 購入時の建物価格

= 4,000万円 - 834.6万円

= 3,165.4万円

よって、売却時の取得費は以下の通りです。

売却時の取得費 = 土地取得費 + 建物取得費

= 3,165.4万円 + 609.3万円

= 3,774.7万円

譲渡所得は以下のように計算されます。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

= 3.500万円 - 3,774.7万円 - 112万円

= ▲386.7万円

本件の例では譲渡損失が生じたため、税金は発生しないことになります。

シミュレーション③売却したマンションの取得費が不明なとき

売却したマンションの取得費が不明なときの計算方法をシミュレーションします。

条件

- 譲渡価額:4,000万円

- 譲渡費用:127万円(仲介手数料126万円、印紙税1万円)

- 所有期間:5年超(購入額)

不明

譲渡所得シミュレーション

購入価額が不明のときは、「概算取得費」を用います。

概算取得費は、「譲渡価額の5%」です。

譲渡所得 = 譲渡価額 - 概算取得費 - 譲渡費用

= 4,000万円 - 4,000万円×5% - 127万円

= 4,000万円 - 200万円 - 127万円

= 3,673万円

所得税 = 譲渡所得 × 税率

= 3,673万円 × 15%

≒ 551万円

復興特別所得税 = 所得税 × 税率

= 551万円 × 2.1%

≒ 11.6万円

住民税 = 譲渡所得 × 税率

= 3,673万円 × 5%

= 183.7万円

税額 = 所得税 + 復興特別所得税 + 住民税

≒ 551万円 + 11.6万円 + 183.7万円

≒ 746.3万円

ここまでマンション売却のシュミレーション例について見てきましたが、次にシュミレーションに使えるサイトについてお伝えします。

マンション売却のシミュレーションに使えるサイト

マンション売却のシミュレーションに使えるサイトについて紹介します。

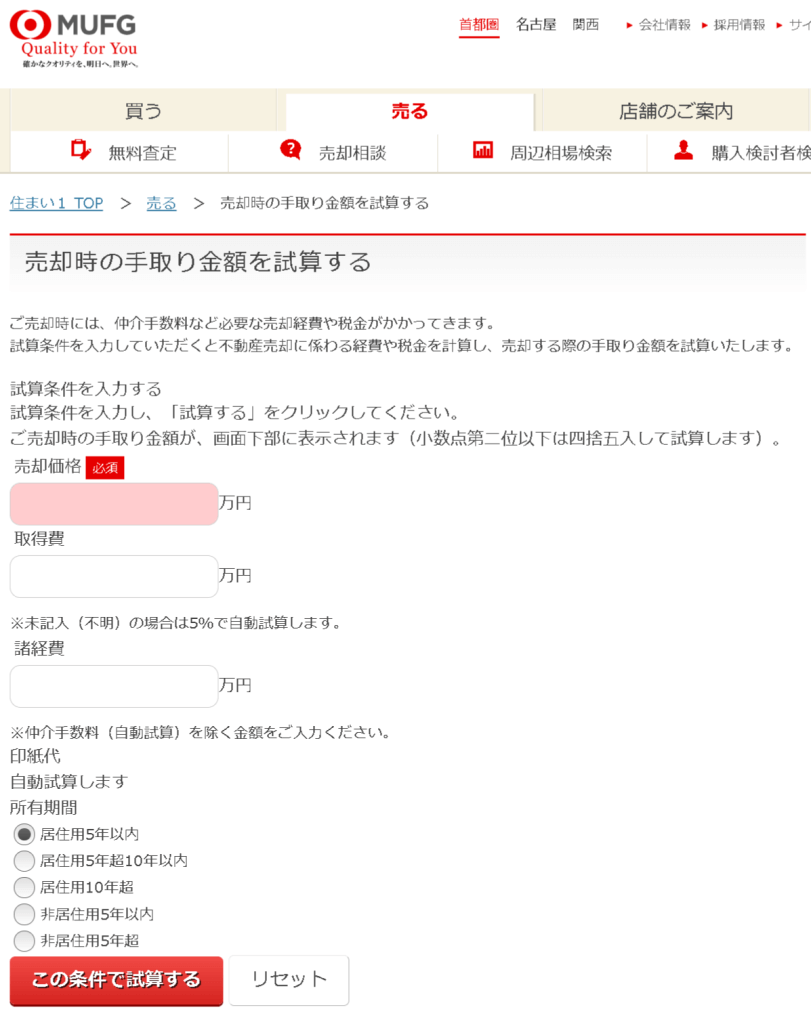

三菱UFJ不動産販売

三菱UFJ不動産販売では、売却時の手取り金額が試算できるシミュレーションサービスがあります。

売却価格や取得費、諸経費を入力することで税金を計算してくれます。取得費は自分で計算することが必要です。

RENOSY(不動産売却収支シミュレーター)

RENOSYでは、売却後の手残りを計算できるサービスを行っています。

住宅ローンの残債も入力でき、税金の支払いを終えた後の実際の手残りがわかります。

取得費は自動で計算されますが、RENOSYによる想定値であるため、実際の結果とは異なる可能性があります。

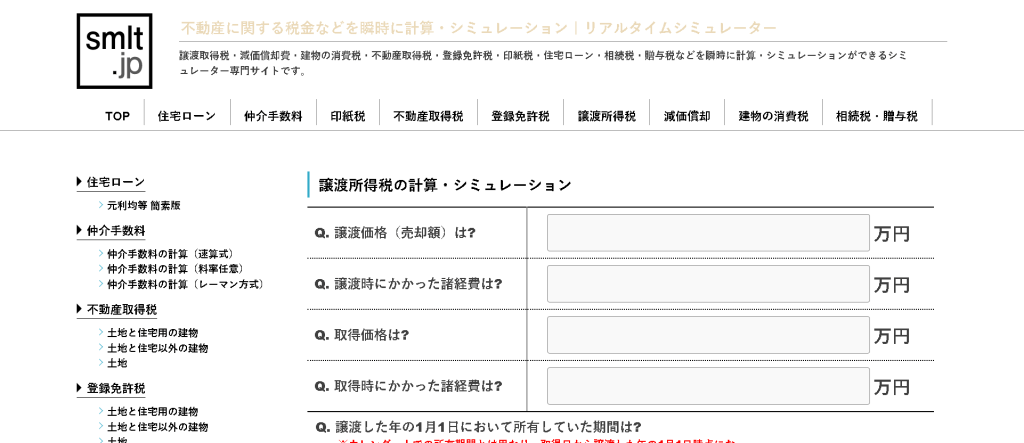

smlt.jp(リアルタイムシミュレーター)

smltでは、売却時の税金を計算できるサービスを提供しています。

取得費は自分で計算する必要があります。

また、取得時にかかった諸経費も加算できる点は他のサイトにはない特徴です。

税金を節税したい場合には、過去に遡って取得時にかかった諸経費の資料を探すのもいいかもしれません。

シュミレーションに使えるサイトについて見てきましたが、次にシュミレーション後のマンション売却の流れについて見ていきましょう。

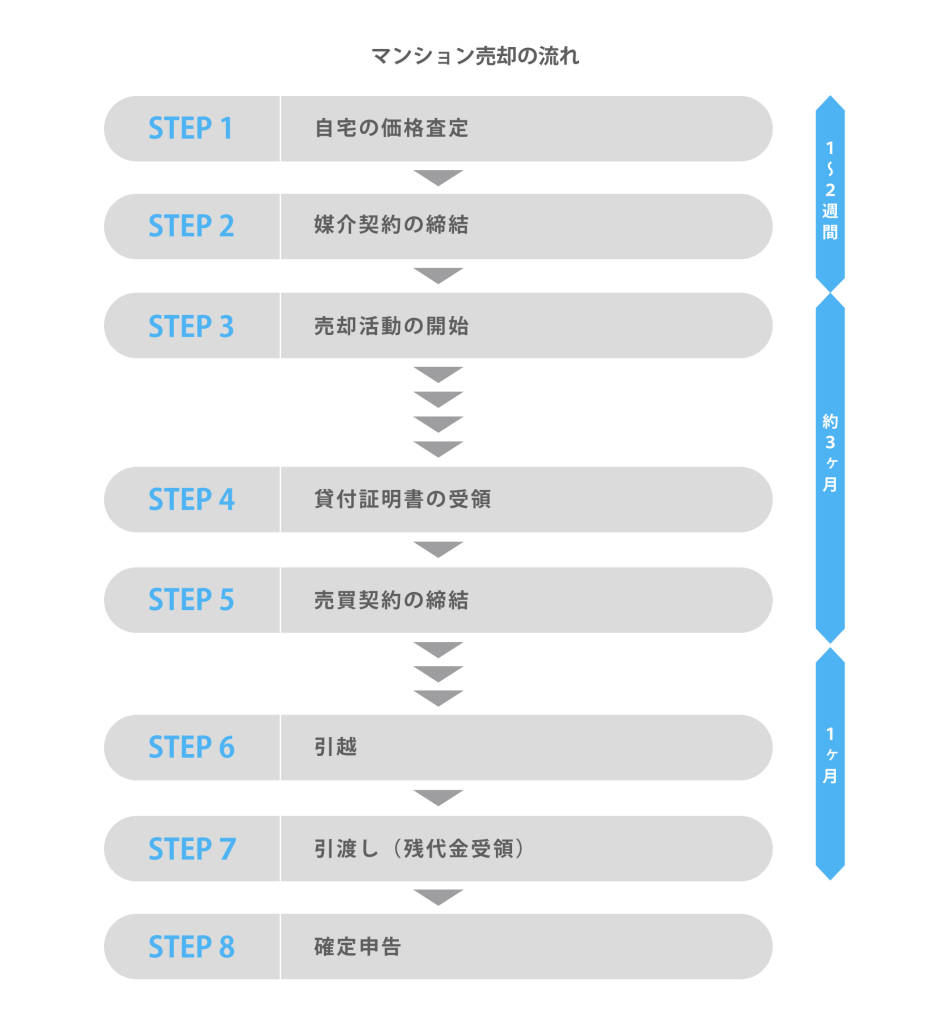

シミュレーション後のマンション売却の流れ

マンション売却の流れは以下の通りです。

シミュレーションで概要が分かったら、早速に査定を行います。

順調にいけば、価格査定から売却活動の開始までは、1~2週間程度です。

売却活動を開始すると、約3ヶ月後には買主が決まり、売買契約が締結できるイメージになります。

売買契約から引渡までは1ヶ月程度空けるのが一般的です。

その間に売主は引っ越しを行い、買主は住宅ローンの本審査を通します。

その後、確定申告が必要な人は、売却した翌年の2月16日から3月15日までの間に申告の手続きを行うことが必要です。

マンション売却の流れについては、以下の記事で詳しく解説しています。

次にマンション売却時に譲渡所得を多く残すポイントについてお伝えします。

マンション売却時に譲渡所得を多く残すポイント

マンション売却時に譲渡所得を多く残すポイントは以下の通りです。

マンション売却時に譲渡所得を多く残すポイント

- マンションの内覧に力を入れる

- 値引き交渉をなるべく受けない

- 売却するタイミングを考えておく

- 取得費を調べておく

- 控除特例について把握しておく

マンションの内覧に力を入れる

価格を維持するには、マンションの内覧に力を入れることがポイントです。

内覧とは購入希望者に家の中を見せる販売行為のことです。

ものを片付け、掃除をしっかり行うことで家の中をスッキリと見せることがコツです。

見ることができない部屋がないように、見られて困るものはトランクルームや実家等に預けておくことが無難です。

マンション売却の内覧については、以下の記事で詳しく解説しています。

値引き交渉をなるべく受けない

値引き交渉を受けても、なるべく応諾しないこともポイントです。

マンションは戸建てとは異なり、同じマンション内の他の部屋が売買されているため、相場が明確になっています。

そのため、適切な売り出し価格を設定している限り、売り出し価格のままで売却できることが多いです。

適正な価格で売り出していれば、仮に値引きがあったとしても50万円程度で済むことが多いので、100万円を超えるような値引きを要求してくるような購入希望者は相手にしないことをおススメします。

売却するタイミングを考えておく

売却するタイミングを考えておくことも適切です。

マンションは引っ越しシーズンである2~3月に取引件数が伸びるため、売却しやすくなります。

2~3月で価格が上がるわけではありませんが、買主が多くなるため、値引きを要求してくるような買主は排除しやすいです。

その結果、2~3月を狙うと希望価格通りに売却できる可能性が高まります。

マンション売却時間やタイミングについては、以下の記事で詳しく解説しています。

取得費を調べておく

節税するなら、取得費を調べておくことが最大のポイントです。

取得費が不明の場合、概算取得費を用いることになります。

概算取得費とは「譲渡価額×5%」で計算される価額のことです。

概算取得費を用いてしまうと、譲渡所得が大きくなってしまい、税金が高くなってしまいます。

控除特例について把握しておく

マイホームのマンションを売却した場合には、以下の5つの特例を利用できる可能性があります。

| 特例の性質 | 特例名称 |

|---|---|

|

譲渡益が生じたときの節税特例 | 3,000万円特別控除 |

| 所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例 | |

| 特定の居住用財産の買換え特例 | |

| 譲渡損失が生じたときの税金還付を受けられる特例 | 居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例 【国税庁】No.3370 マイホームを買換えた場合に譲渡損失が生じたとき(マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例) |

| 居住用財産に係る譲渡損失の損益通算及び繰越控除の特例 【国税庁】No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例) |

マンション売却では譲渡損失が発生することが多いので、「譲渡損失が生じたときの税金還付を受けられる特例」についても調べておくことをおすすめします。

買い替え特約については、以下の記事で詳しく解説しています。

ここまでマンション売却時のシュミレーションについて見てきましたが、最後にスター・マイカのマンション買取サービスについてお伝えします。

マンション買取ならスター・マイカ

これまでマンション売却のシュミレーションについてお伝えしてきましたが、買取を利用したマンション売却方法もありますのでご紹介します。

マンション買取を手掛ける不動産会社は数多く存在しますが、スター・マイカはその中でも豊富な実績を有しています。

マンション専門に累計15,000件以上の豊富な買取実績

スター・マイカは過去10年以上にわたり、ファミリータイプ(35㎡~)の分譲マンションを中心に買取を続け、現在では中古マンション保有戸数は業界トップ※となりました。

※中古マンション事業を営む上場企業各社の最新決算情報に基づく当社調べによります

東証プライム上場企業のグループ会社

スター・マイカは東証プライム上場企業(2975)の「スター・マイカ・ホールディングス」を親会社としています。

盤石な財政基盤があり取引実績も豊富なので、初めてのマンション売却でも安心してお任せください。

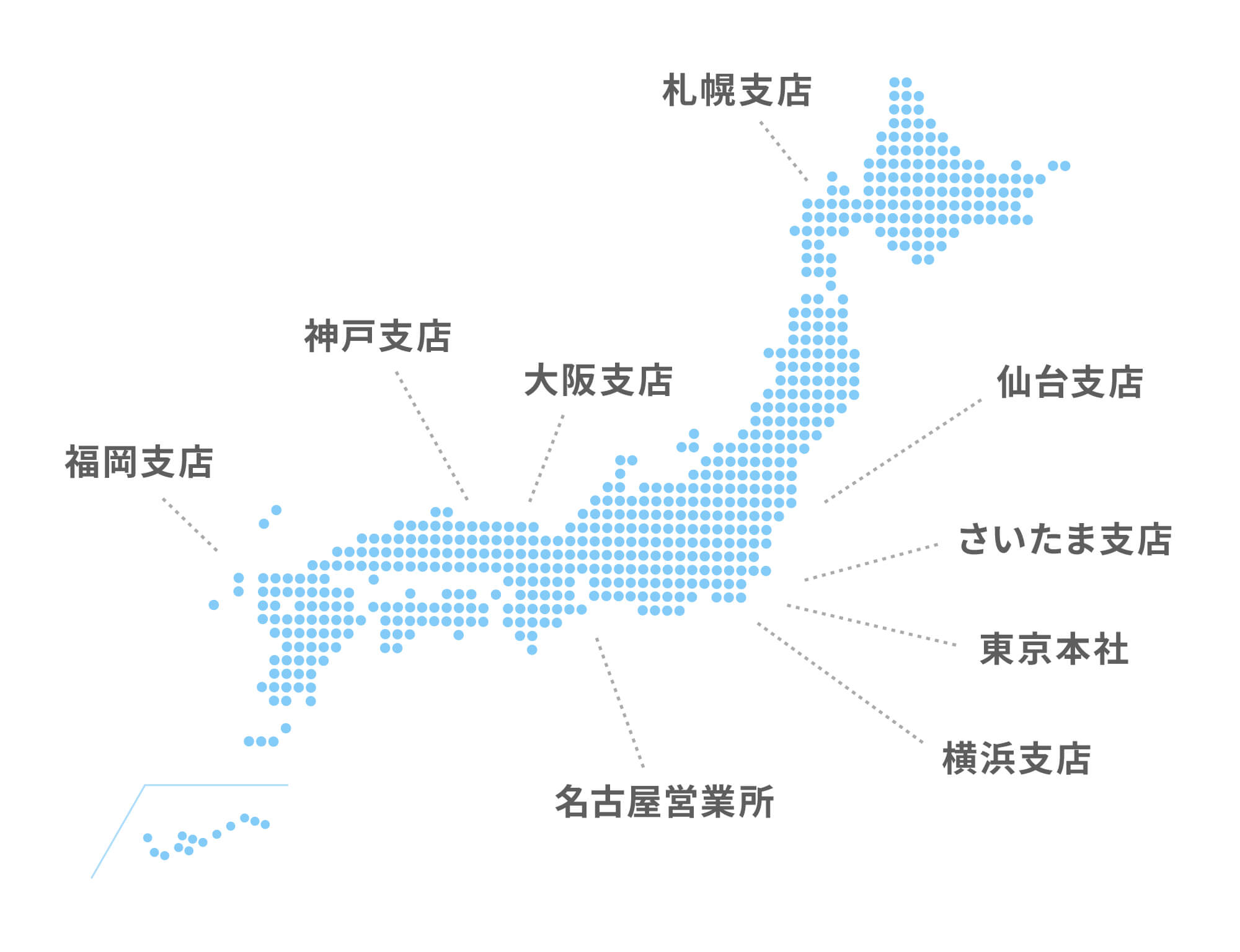

全国9拠点に支店設置

スター・マイカのマンション買取サービスは、全国9拠点に展開し、地方エリアの買取も強化しております。

現金化や引渡しのスケジュールの柔軟な対応など、お客様のご事情に合わせた提案をいたします。

拠点所在地

最後にスター・マイカのマンション買取サービスについてご紹介します。

スター・マイカの買取のポイント

- マンション専門に累計15,000件以上の豊富な買取実績があります。

- 実績に基づく独自のデータベースにより迅速・正確な査定が可能です。

- 築年数の古いマンションもリノベーションマンションの素材として高く評価します。

築年数や状態に応じたリノベーションで、中古マンションの魅力を最大限に引き出すため、新築以上の付加価値を生み出します。そのため、リノベーションを見越した高い評価が実現するのです。

マンション買取をご検討の方はぜひ、マンション専門のスター・マイカへご相談ください。

無料のマンション査定依頼や相談にも対応しております。

お電話での無料相談も受け付けております

0120-503-070(9:30~18:30)

マンション売却のシミュレーションでよくある質問

この章では、マンション売却のシュミレーションでよくあるに質問についてまとめました。

Q1.マンションシミュレーションの精度は高いですか?

本記事で紹介したマンションシミュレーターの精度は完璧なものではありません。

取得費を自動で計算するものは、取得費が推定となっていますので、譲渡所得も推定値となります。

正確な数値を知るには、取得費を自分でしっかり計算することが必要です。

Q2.売却以外の目的でシミュレーションを利用できますか?

シミュレーターは売却以外の目的でも利用することができます。

遺産分割や離婚の財産分与等、売却するかどうかわからない段階でも利用できる点がメリットです。

Q3.利用後に営業電話がかかってくることはありませんか?

シミュレーターは匿名ですので、利用後に営業電話がかかってくることはありません。

本記事で紹介したシミュレーターはメールや電話等を入力する必要はなく、数値だけを入れて結果を知ることができます。

Q4.精度の高い査定価格を得る方法はありますか?

精度の高い査定価格を得る方法は、訪問査定です。

ただし、訪問査定に抵抗がある場合は、机上査定というのもあります。

机上査定は不動産会社の営業担当者が行う査定であるため、ある程度の信頼感があります。

まとめ

マンション売却のシミュレーションについて解説してきました。

マンション売却のシミュレーションの概要がわかったら、早速に計算してみましょう。

URILABOの運営者

スター・マイカ株式会社

“作る”から“活かす”社会の実現をめざし、リノベーション中古マンションを販売する会社です。オーナーチェンジ物件の買い取りを得意とし、常時3,000戸以上保有しています。不動産のプロとして「納得のいく不動産売却」のための情報を発信しています。

スター・マイカ株式会社 宅地建物取引業者免許 国土交通大臣(03)第8237号

当社は、東証プライム上場のスター・マイカ・ホールディングス株式会社のグループ企業です

「マンション売却」の関連記事

-

マンションの相続税はいくら必要?評価額の計算方法や控除や特例制度

-

マンションの相続税がかからないケースはある?シュミレーションを元に解説

-

4LDKマンションが売れない理由と売却するためのポイント

-

岡山県岡山市で中古マンションの売却や買取をする前に確認すべき相場や価格推移

-

千葉県千葉市で中古マンション売却や買取をする前に確認すべき売買相場

-

沖縄県で中古マンション売却や買取をする前に確認すべき売買相場

-

葛飾区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

荒川区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

千代田区で中古マンションの売却や買取前に知っておくべき売買相場

-

台東区で中古マンション売却や買取をする前に見るべき売買相場

-

中野区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

北区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

目黒区で中古マンションの売却や買取をする前に確認すべき売買相場

-

墨田区で中古マンションの売却や買取をする前に確認すべき価格相場

-

江戸川区でマンション売却や買取を依頼する前に知っておくべき売買相場

-

豊島区でマンションの売却や買取をする前に知っておくべき売買相場や価格推移

-

文京区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

杉並区で中古マンションの売却や買取をする前に見るべき売買相場や価格推移

-

練馬区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

渋谷区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

中央区でマンション売却や買取をする前に見ておくべき売買相場や価格推移

-

足立区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

品川区でマンション売却や買取を依頼する前に知っておくべき売買相場

-

板橋区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

新宿区で中古マンションの売却や買取をする前に知っておくべき価格相場

-

港区で中古マンションやタワマンの売却や買取前に確認すべき売買相場や価格推移

-

東京都江東区で中古マンションの売却や買取をする前に知っておくべき売買相場や価格推移

-

東京都大田区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

老後のマンションの管理費や修繕積立金が払えない時の対処

-

1LDKのマンションが売れない理由と資産価値を落とさずに高く売却するコツ

-

所沢市でマンション売却や買取をする前に確認すべき不動産売買相場と売却時のコツ

-

越谷市でマンションの売却や買取をする前に確認すべき不動産売買相場と売却時のコツ

-

マンションの建て替えは実際ある?負担する費用や耐用年数について

-

築30年の中古マンションは売れない?資産価値や築20年との違いについて解説

-

築50年の中古マンションは売れない?資産価値と売却するためのコツと注意点

-

築40年のマンションは売れないって本当?資産価値や売却方法について解説

-

川口市でマンション売却や買取をする前に確認すべき不動産売買相場と売却時のコツ

-

埼玉県さいたま市でマンション売却や買取をする前に知るべき不動産売買相場と高く売るコツ

-

東京都世田谷区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

マンションの住み替えで失敗しないための注意点と対策

-

マンションの住み替えのメリット・デメリットや流れについて解説

-

マンション住み替えにかかる費用や手数料はいくら?各諸費用の詳細

-

マンションの住み替えタイミングやおすすめな時期はいつ?

-

マンションから戸建てに住み替えするメリットと具体的な流れ

-

知っておくべきマンション査定のポイントや無料で見積もりする方法

-

【マンション売却のコツ】マンションを早く・高く売る方法

-

マンション売却のタイミングはいつがベスト?売却時期の見極め方

-

マンション売却のシミュレーション方法|譲渡所得はいくら残る?

-

マンション売却時に住宅ローン残債が残っている場合にやるべきこと

-

マンション売却の仲介手数料はいくらが相場?無料になるケースや値引きのコツ

もっと見る