マンション投資の5つのリスクと対処法を徹底解説!出口戦略の立て方とは?

マンションの不動産投資にはリスクがつきものです。

経年劣化で建物に不備が目立ち始めた、近所にある大学が移転してターゲットだった大学生が一気に減ったなど、マンション経営の失敗事例は数多くあります。

そしてその理由の多くは、自分でコントロールできないものだったりします。

既にマンション投資を行っている人は、今後起こり得るリスクを把握しておくことが重要です。

そこで今回は、マンション投資のリスクと、その対処法についてご説明します。

お電話での無料相談も受け付けております

0120-503-070(9:30~18:30)

目次

マンション投資の種類

マンション投資では、マンションを一棟単位で購入するのか、区分単位で購入するのかといった違いあります。

この章ではマンション投資の種類についてお伝えします。

マンション投資の種類

- 一棟投資

- 区分投資

一棟投資

- 一棟投資とは、一棟単位でマンションなどを購入して、家賃収入やその売却収入で投資資金の回収と利益を得る投資方法のことです。一棟とは、賃貸物件など主に集合住宅で使用し、建物全体を指すときに使うことが多いです。

マンションの一棟投資は、マンションを一棟丸ごと購入するため、購入価格が数億円以上になることが多いです。

一棟投資は購入価格が高くなりますが、空室リスクの分散が可能になるため、一室の家賃収入だけに頼らない分散投資が可能です。

区分投資

- 区分投資とは、1室単位でマンションの部屋を購入して、家賃収入やその売却収入で投資資金の回収と利益を得る投資方法のことです。

マンションの区分投資は、マンション内の一部屋を購入するため、購入価格が数千万円前後になることが多いです。

一棟投資ほどの大きなリターンを得ることはできないですが、一室だけの区分投資なら流動性が高く売却しやすいです。

マンション投資のメリット

リスクを評価するためには、まずメリットを正しく認識できている必要があります。

どれくらいリスクを容認するのかは、メリットに応じて変わってくるからです。

マンション投資のメリット

- 安定した収入を得やすい

- 生命保険の代わりになる

- 相続税対策になる

- 年金の代わりになる

1.安定した収入を得やすい

一般的な投資に比べると、安定的な収入を得やすいと考えられます。

マンションの運用によって得られる利益は、商品やサービスを売って得られるような一回きりのものではありません。

また、労働量と比例もせず、自分が退職した後も途切れることなく収入が入ってくるため、いわば「私的年金」として老後の資産形成や生活基盤としてマンション資産が活躍してくれます。

不動産にこだわらなくても、株式やFXなど投資先はたくさんあります。

しかし、これらの投資がハイリスクハイリターン、すなわち激しい価格変動を見せるのに対して、不動産の価値はそれほど激しく変動することはほぼありません。

ニーズの高い地区や好まれる物件の広さや設備など投資する上で注意すべき点はありますが、それさえできれば安定した賃料収入を期待しやすいというわけです。

2.生命保険の代わりになる

投資用マンションを購入する際に、不動産投資ローンを活用するケースが多いです。

不動産投資ローンにおいても、住宅ローンと同様に団体信用生命保険に加入できるものがあります。

団信とも略して呼ばれます。

- 団体信用生命保険

- ローンの返済中にに亡くなってしまったり、高度障害状態になったりなど、万が一のことがあった場合、保険金により残りの住宅ローンが弁済される保障制度です。

自宅の購入用の住宅ローンでは、多くの住宅ローンで加入が必須となっています。

保険料はローン返済額に含まれています。

団信に加入していれば、万が一のことがあっても、借金を残すことなくマンション資産を家族へ相続することができます。

3.相続税対策になる

相続税は、所有する資産価値を基準として計算されます。

マンションの資産価値は現金や預貯金より低く評価されるために、相続人となる家族の相続税負担が軽減されます。

節税を目的として投資マンションを購入する人も多いです。

4.年金の代わりになる

金融庁が発表した「人生100年時代における資産形成」という報告書によると、老後資金の必要金額が2,000万円と書かれていたため、日本中で大きな話題となりました。

「老後資金=2,000万円」という言葉に加えて、年金制度の改正によって、年金は削減される可能性が高いことから将来の年金支給額に対して不安に感じていることが多いかと思います。

年金は年6回、偶数月の15日に前2ヶ月分がまとめて支給され、令和元年の厚生年金の1月分の平均受給額は約14万円、国民年金の平均受給額は約5万円のため、この金額では赤字になってしまう世帯は少なくありません。

老後前からマンション投資をしていた場合、空室物件でなければ借主からの家賃が毎月入ってくるため、安定的な収入につながり、大きな資金が必要になったらマンションを売却して数千万円の利益を得ることもできます。

ここまでマンション投資のメリットについて見てきましたが、次にマンション投資の収益低下のリスクと対処法についてお伝えします。

収益低下のリスクと対処法

それではここから、具体的なリスクと対処法についてご説明します。

まずは投資をする上で最も気になる、収益を低下させる要因となるリスクと対処法を確認していきましょう。

収益低下のリスクと対処法

- 空室リスクと対処法

- 家賃下落リスクと対処法

- 金利上昇リスクと対処法

- 借入金返済リスクと対処法

1.空室リスクと対処法

マンション投資で注意しなければいけない最大のリスクは、空室リスクです。

空室リスクは、家賃下落の発生や、空室リフォーム、借入金返済リスク等のあらゆるリスクの呼び水になります。

マンションは築年数の経過に伴い、人気が低くなり空室が発生しやすくなっていきます。意識して空室対策をしていくことが必要といえます。

空室リスクの対処のポイントは、管理会社の選定です。

賃貸仲介が得意な管理会社は、適切な空室対策リフォーム等のアドバイスもくれます。

いきなり自分で考えて空室リフォームをしようとする人がいますが、まずは、管理会社に相談しましょう。

管理会社の切り替えは、投資が発生しません。

現在、委託している管理会社以外にも提案をもらい、比較することもよいでしょう。

2.家賃下落リスクと対処法

空室が増えすぎると、賃料を下げて募集せざるを得なくなり、家賃下落リスクが生じます。

家賃下落リスクを回避するには、まずはフリーレント付きで募集してみるのが適切な対策です。

- フリーレント

- フリーレントとは、入居から数ヶ月の家賃を無料とするサービスです。

フリーレントを付けると、オーナーの実質的な収入は減ります。

しかしながら、家賃自体を下げる方法とは違い、期間が限定的です。

入居者が長期間住んでくれれば、オーナーとしてはフリーレントの方が得になります。

その他、敷金や礼金をゼロとする対策も効果はあります。

3.金利上昇リスクと対処法

不動産投資ローンを変動金利で組んでいる人は、金利上昇リスクもあります。

金利上昇リスクを防ぐには、ローンの借り換えを行って固定金利に切り替えることが適切な対策です。

しかし、固定金利に切り替えてしまうと利息が上昇してしまうため、固定金利への借り換えは採用しにくい対策といえます。

そこで、金利上昇リスクを防ぐには、低金利の今の時点で他の物件に買い替えし、次の物件では固定金利を大目に使ってローンを組むことをおすすめします。

低金利の時期は、収益物件の価格が高く「売りどき」でもあります。

一方で、金利が上昇すると、今度は売りにくくなります。

金利上昇時は、投資家が不動産投資ローンを組みにくくなるため、投資意欲が減退し、収益物件の価格が大幅に下がります。そのため、金利が上昇し始めてから売るのでは対策として遅いです。

低金利である今のうちに売却し、新しい物件で固定金利を多く使って良い物件に買い替えることが適切な対策となります。

4.借入金返済リスクと対処法

空室や家賃下落が生じると、収入が減るため、借入金が返済できないリスクも生じます。

借入金返済リスクを防ぐには、まずは空室対策をしっかり行うことです。

また、借入金返済リスクを小さくするには、投資時に自己資金を増やして借入金を減らすことが最も効果的な対策となります。

しかしながら、既に投資を行っている状態で生じる借入金返済リスクには、抜本的な対処方法がありません。

空室対策を行ってもなかなか空室が埋まらない場合には、早めに売却するようにしましょう。

入居者トラブルのリスクと対処法

続いては、入居者関連のリスクと対処法を見ていきます。

入居者トラブルのリスクと対処法

- 家賃滞納リスクと対処法

- 入居者トラブルリスクと対処法

1.家賃滞納リスクと対処法

マンション投資では、家賃滞納リスクがあります。

対策としては、家賃保証会社を利用することが主流となってきています。

敷金の設定や連帯保証人の確保も有効ですが、近年、対処しにくい状況になっています。

敷金

借主が家賃を滞納した場合、敷金から家賃を充当することができます。

そのため、本来であれば敷金を3ヶ月分程度は取りたいところです。

しかし、敷金を多くすると入居時の初期費用が多くなるため入居者が決まらないリスクがあります。

敷金や礼金をゼロとする物件も増えているため、全体的に敷金は取れない傾向にあります。

連帯保証人

敷金を取れない場合、次に有効となるのが連帯保証人の確保です。

連帯保証人は借主の債務を保証してくれるため、家賃滞納時も連帯保証人から家賃を支払ってもらうことができます。

ただし、近年は連帯保証人も確保しにくい状態になってきました。

借主側が連帯保証人を立てることを嫌がる傾向になるのと、貸主側としても連帯保証人が親などで高齢なことが多く、適切な保証人を見つけにくいのが理由です。

2.入居者トラブルリスクと対処法

マンション投資を続けていると、入居者トラブルリスクもあります。

入居者トラブルリスクとは、「夜中に騒いで近隣住民と喧嘩する」、「部屋を非常に汚す」、「夜逃げして連絡が取れなくなる」、「自殺や殺人の現場になる」等の家賃滞納以外のリスクです。

入居者トラブルを防ぐには、「連帯保証人を確保する」、「入居審査をしっかり行う」の2つが効果的な対策です。

連帯保証人は、債務者の全ての債務を保証するため、入居者トラブルには非常に効果的な存在となります。

例えば、入居者に夜逃げされてしまった場合、残された残置物を連帯保証人に引き取ってもらうことができます。

家賃保証会社は家賃滞納以外の債務を保証してくれませんので、夜逃げ時の対応などは依頼できません。

そのため、たとえ連帯保証人が高齢で家賃滞納の保証能力がないとしても、連帯保証人を確保することは意味があります。

理想としては、「家賃保証会社」と「連帯保証人」をセットで取り、入居者トラブルに関しては連帯保証人に保証させるのがベストですが、連帯保証人はなかなか確保しにくい流れになりつつあります。

そこで、貸す際に「入居審査」をしっかり行って、トラブルを発生させなそうな人と契約することが一番の対策となります。

管理の実績が豊富な管理会社を選び、しっかりと入居審査を実施してもらうことが入居者トラブルを防ぐ根本的な対策方法です。

修繕のリスクと対処法

築年数の古くなったマンションは、修繕リスクが増えてきます。

区分マンションに投資をしている場合でも、修繕積立金が上がり、収益性が悪化するリスクもあります。

専有部の修繕に関しては、定期的に実施していくと、後で大きな修繕が発生することを防ぐ対策となります。

なお、区分マンションの場合は、最も金額がかかる修繕はユニットバスの交換です。

マンションも古くなると、ユニットバスを交換しないと空室が埋まらなくなる時期が訪れます。

ユニットバスの交換は、100万円~150万円程度かかります。

物件価値低下のリスクと対処法

次に、物件価値の低下のリスクと対処法について見ていきます。

物件価値の低下リスクと対処法

- 価格下落リスクと対処法

- 地震リスクと対処法

1.価格下落リスクと対処法

マンション投資は、いざ売却しようとしても、価格下落リスクがあります。

価格下落リスクを防ぐには、「入居者を埋めてから売る」、「低金利の時期に売る」という2つが適切な対策です。

収益物件は、空室のまま売ろうとすると、買主に大きな価格交渉の余地を与えてしまい価格が安くなります。

そのため、高く売るには入居者を埋めてから売ることがポイントとなります。

また、収益物件は、金利が安い時期は価格が高くなります。

金利が安いと、投資家が不動産投資ローンを組みやすくなるため、投資意欲が向上し、価格が高くなるからです。

2.地震リスクと対処法

今後マンション投資を続けていく中で、地震リスクはあり得ます。

地震リスクを回避するには、地震保険に加入するのが基本です。

現在、火災保険にしか入っていないようであれば、地震保険にも加入することをおすすめします。

なお、1981年5月31日以前に建築確認申請を通した建物は旧耐震基準と呼ばれます。

保有しているマンションが旧耐震基準であれば、地震保険に加入するよりも売却することをおすすめします。

近年は、借主も耐震性に関する知識が定着してきたため、旧耐震の物件は敬遠される傾向にあります。

そのため、旧耐震の物件は、地震対策以前に空室対策として買い替えを検討することをおすすめします。

法律・税制改正のリスクと対処法

マンション投資をしていると、法律や税制の改正リスクがあります。

最近では2020年4月に民法が改正され、連帯保証人を取るときは極度額設定が必要となる改正が行われました。

極度額とは、連帯保証人が負う責任の限度額のことです。

2020年4月の民法改正は、個人の連帯保証人を極力なくそうとする目的が背景にあります。

極度額設定という面倒な手続きをわざと課すことで、連帯保証人を生み出しにくくしているのです。

このような法改正は投資家にとっては不利な改正といえます。

法律や税制の改正リスクに関しては、改正動向を常に把握することが対策となります。

法律や税制の改正は、数年前から情報が公開されるのが一般的ですので、制度が施行されるまでに時間が2~3年程度あるのが通常です。

制度改正までの時間で、売却した方が良さそうであれば売却し、継続しても問題なさそうであれば継続するといった判断をしましょう。

投資マンションの売却については、こちらの記事をご覧ください。

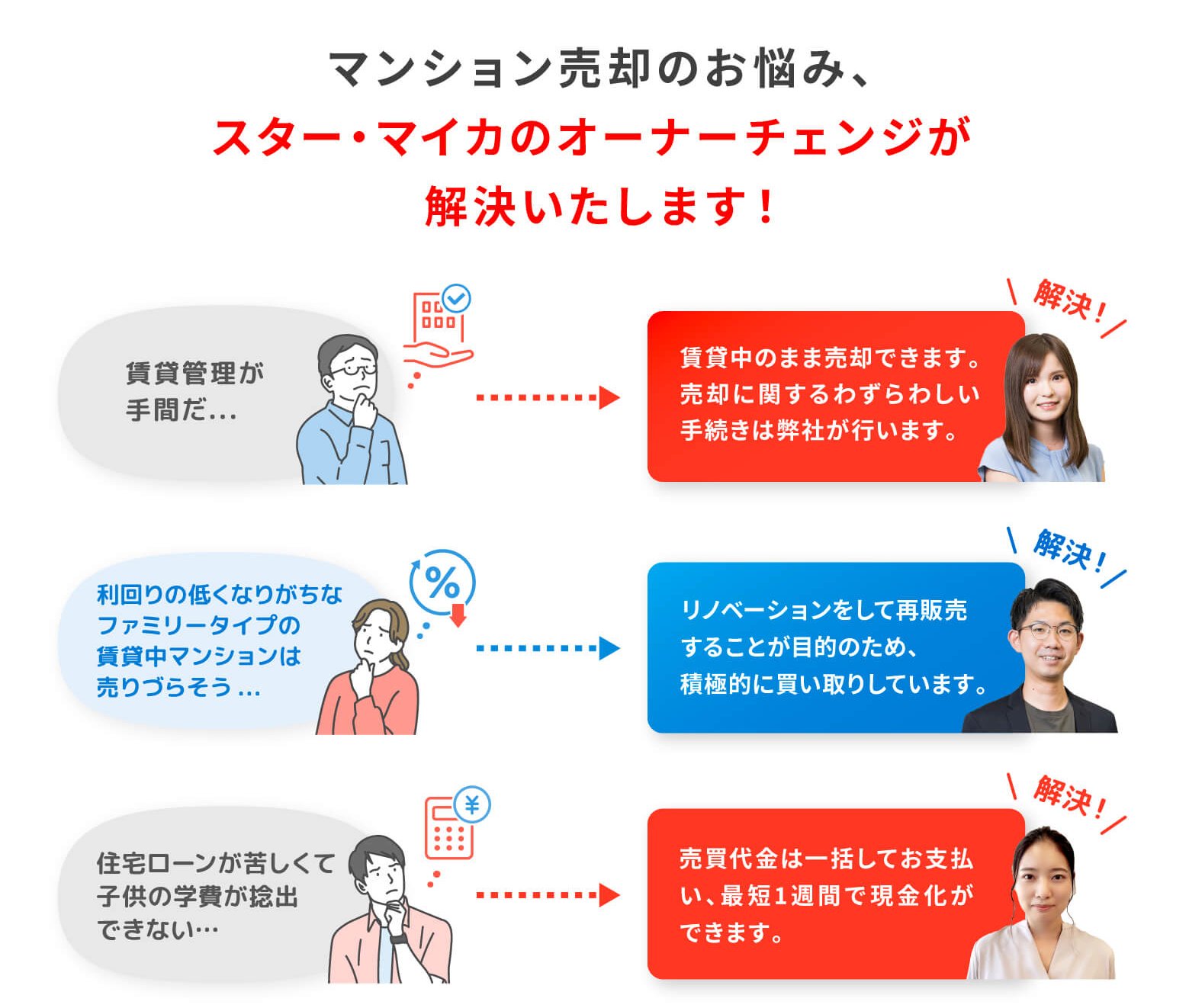

ファミリータイプのオーナーチェンジ物件は売りづらい!?

一般的に、ファミリータイプのオーナーチェンジ物件(いわゆる、投資用物件)は、ワンルームに比べて利回りが低くなりやすいため「売りづらい」と言われています。

その理由は、専有面積と賃料が必ずしも正比例にならないことが関係しています。

例えば、それぞれ専有面積が20㎡と60㎡の2つの部屋があったとします。

面積の差は3倍ですが、賃料も同じく3倍の価格で成約するのは難しいため、専有面積が広いほど、利回りが低くなる傾向にあるのです。

また、売りづらくなる要因は利回りの低さだけではありません。

オーナーチェンジ物件は基本的に「投資用商品」として取引されるので、住宅ローンではなく不動産投資ローンの利用が一般的です。

不動産投資ローンは、「収益性」が融資基準の一つになっているので、利回りが低すぎたり築年数が古いと、「収益性」が低いと判断されて融資を受けられない場合があります。

このような場合は、現金で購入できる人に買い手が限定されてしまいます。

つまり、利回りの低さだけではなく、融資の受けづらさによっても、そのオーナーチェンジ物件は売りづらくなってしまいます。

「売りづらい」オーナーチェンジ物件はスター・マイカでお得に売却

今、「売りづらい」物件を所有していて、売却を検討している方には、「買取」がおすすめです。

ここでは、スター・マイカの買取サービスについて紹介します。

今すぐ買取価格を知りたい方は、こちらから査定依頼が可能です。

スター・マイカの買取の5つのお得なポイント

1.リノベーション後の再販が目的なので、低利回り・築古でも買取可能

スター・マイカの買取の目的は、リノベーションを施してから再販をすることです。

投資対象としての利回りだけではなく、リノベーションマンションとしてのポテンシャルを重視しているので、低利回りでも買取ることができます。

加えて、リノベーションを施すことが前提にあるため、築年が古かったり、室内の状態が悪い物件でも買取ることができます。

2.仲介手数料がかからないので売却費用の節約ができる

仲介での売却は、仲介手数料がかかりますが、買取は不動産会社が直接買取るので、仲介手数料がかかりません。

スター・マイカの買取サービスも、仲介会社が間に入らないので、売却にかかる仲介手数料を節約することができます。

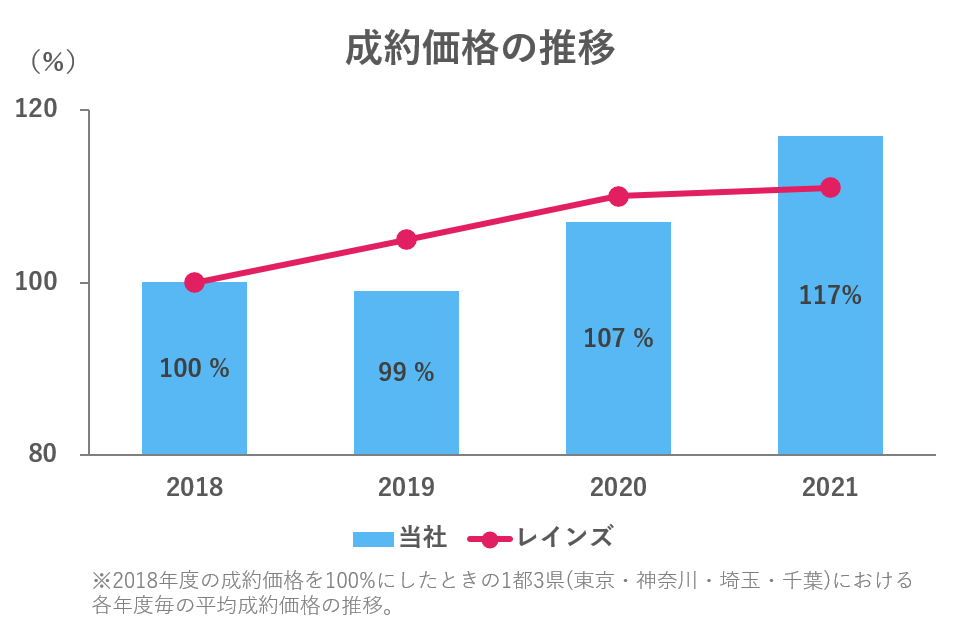

3.買取単価が上昇傾向なので、今は高値で売却できる可能性が高い

近年、不動産の成約価格は上昇しており、活況を呈しています。

スター・マイカの査定は、市場の動向をいち早く捉えて価格に反映させています。

そのため、買取価格も年々上昇傾向にあります。

実際に、スター・マイカの買取価格は直近の約2年間で約17%上昇していて、まさに今が売りどきと言えます。

4.内見・現地立会不要で売却の手間がかからない

スター・マイカでオーナーチェンジ物件を売却する場合、内見は不要ですので、賃借人に知られることなく査定を行うことが可能です。

また、スター・マイカは全国に9か所の拠点がありますので、転勤等で所有物件と現在の居住地が離れている場合でも、最寄りの支店で対応が可能です。

例えば、「現在の住居は大阪にあるけれど、所有物件は東京にある」という場合でも、契約等の手続きは全て当社の大阪支店で行うことができるので、わざわざ東京に行く必要はありません。

※スター・マイカの拠点所在地(詳細はこちら)

[札幌・仙台・さいたま・東京・横浜・名古屋・大阪・神戸・福岡]

5.売却後もグループ会社で管理するので安心

買い取ったオーナーチェンジ物件は、スター・マイカのグループ会社で管理を行いますので、売却にあたって賃借人に迷惑をかける心配がありません。

スター・マイカは、ファミリータイプのオーナーチェンジ物件の買取を業界に先駆けて行ったパイオニアです。

- 実績と独自の事業スキームが評価され、2011年には「ポーター賞」を受賞しています。

- 中古マンションを専門に、累計15,000件以上の豊富な買取実績があります。

「売りづらい」オーナーチェンジ物件の売却でお困りの方、または参考に買取価格を知りたいという方でもお気軽にお問い合わせください。

最短2時間、遅くとも翌営業日までに査定結果をご連絡させていただきます。

査定依頼はもちろん無料です。売却にあたってお悩みがありましたら、査定依頼と併せて、お気軽にご相談ください。

お電話での無料相談も受け付けております

0120-503-070(9:30~18:30)

リスクを加味して今後の売却や買い替えを判断しよう

ここまでご説明したマンション投資のリスクと対処法をまとめると、以下の通りです。

| リスク | 対処法 |

|---|---|

| 収益低下のリスク | 空室対策を行う、管理会社を切り替える、フリーレントを付けるなど |

| 入居者トラブルリスク | 連帯保証人を確保する、入居審査をしっかり行う |

| 修繕リスク | 定期的に実施する |

| 物件価格下落リスク | 低金利の時期に買い替えて、新しい物件では固定金利を多く利用する |

| 法律・税制改正リスク | 改正動向を常に把握する |

このように、入居者が入らない、これ以上マンション運営を続けられないという場合を想定して、購入前ないし運営中から出口戦略を検討しておくとよいでしょう。

その出口戦略の一つとして、オーナーチェンジについてご理解いただければと思います。

興味のある方は、スター・マイカまでお問い合わせください。

URILABOの運営者

スター・マイカ株式会社

“作る”から“活かす”社会の実現をめざし、リノベーション中古マンションを販売する会社です。オーナーチェンジ物件の買い取りを得意とし、常時3,000戸以上保有しています。不動産のプロとして「納得のいく不動産売却」のための情報を発信しています。

スター・マイカ株式会社 宅地建物取引業者免許 国土交通大臣(03)第8237号

当社は、東証プライム上場のスター・マイカ・ホールディングス株式会社のグループ企業です

「オーナーチェンジ」の関連記事

-

収益物件(収益不動産)の売却時にかかる税金や費用・計算方法について

-

収益物件(収益不動産)を高く売る方法や売却時の注意点を紹介

-

賃貸中のマンションは売却できる?物件売却時の流れや注意点を解説

-

戸建てのオーナーチェンジ物件を購入する時の注意点|利回りはどれくらい?

-

大阪で収益物件(投資用物件)やオーナーチェンジ物件の買取に強い会社はどこ?

-

マンション・不動産投資をやめたいと思う理由や資産売却のタイミングは?

-

オーナーチェンジ物件はなぜ危険と言われているのか?収益物件購入時の注意点

-

オーナーチェンジ物件が売れないって本当?収益物件を売却できなかった時の対策

-

レントロールとは?確認する意味や見るべき項目について

-

区分マンション投資の利回りの目安は?シミュレーション例

-

区分マンションの売却タイミングはいつ?売却方法や発生する費用や買取について

-

区分マンションとは?分譲マンションとの違いや儲からない投資と言われている理由

-

オーナーチェンジ物件の管理会社の変更方法について詳しく解説

-

オーナーチェンジ物件の注意点とは?購入と売却で失敗しないためのコツ

-

オーナーチェンジ物件に自分が住みたい場合の手順と注意点

-

オーナーチェンジ物件の追い出しとは?悪質入居者の退去方法を解説

-

【なぜ収益物件を売るのか】オーナーチェンジ物件を購入するときに確認すべき売却理由

-

マンションなどの不動産投資における修繕費と修繕費を抑える3つのポイント

-

ワンルームマンションの売却!不動産投資物件をを高く売るために絶対必要な5つのコツ

-

投資用マンションで不動産投資をしているサラリーマンや投資家向けの確定申告

-

不動産投資用マンションを相続したらどうする?知っておきたい8つの手続き

-

修繕積立金とは?不動産投資用マンションの運用にかかる費用をおさらい

-

投資用マンションの耐用年数とは?寿命と資産価値から考える不動産売却時期

-

賃貸物件の原状回復の費用はいくら?入居者・貸主の責任範囲と契約時の確認事項

-

マンション経営で家賃収入を得るメリット│経費を考慮した運用を

-

投資物件をオーナーチェンジしたい!買主の視点で考える売却のコツ

-

マンション投資の5つのリスクと対処法を徹底解説!出口戦略の立て方とは?

-

表面利回りと実質利回りの違い|不動産投資の基礎知識と計算方法

-

マンション経営で経費計上できる費用の範囲は?節税のポイント

-

サブリースとは?メリット・デメリットや契約時のトラブル回避のポイント

-

賃貸マンションの売り時│オーナーチェンジを視野に入れた投資用不動産売却のコツ

-

オーナーチェンジ時の敷金の扱いとは?賃貸中の承継トラブル回避のポイント

-

【雛形・テンプレート付き】オーナーチェンジ時に賃貸人変更通知書を発行する手順と記載内容

-

退去・立ち退き料の相場|賃借人が住む物件をトラブルなく売るにはオーナーチェンジがおすすめ

-

賃貸の家賃を値上げしたい!オーナーチェンジ物件購入後に賃料交渉する方法

-

買取を利用してオーナーチェンジ物件を売却する方法と買取業者に売るメリット・デメリット

-

投資用マンションを売却して、オーナーチェンジするときのポイント

-

オーナーチェンジ物件とは?マンションや不動産の投資用物件として人気の理由

もっと見る